土地の相続税計算シミュレーション|評価額と税額を自動計算

親が所有する土地を相続する際「相続税はいくらかかるのだろう」と不安を感じていませんか?

路線価や倍率方式といった専門用語が並び、自分で試算するのは難しいと感じる方も多いかもしれません。

この記事では、土地の相続税評価額を自分で計算する手順から、相続税額のシミュレーション方法、節税に役立つ特例の活用法まで解説します。

「7,000万円の土地だと相続税はいくら?」「3,000万円なら税金はかからない?」といった疑問にもお答えします。

まずは、以下のシミュレーターで「概算の税額」をチェックしてみましょう。

土地相続税シミュレーター|利用時の注意点についても紹介

土地相続税シミュレーター

土地を含む遺産の相続税額を概算できます

1. 相続財産

2. 法定相続人

3. 小規模宅地等の特例

小規模宅地等の特例とは?

被相続人の居住用土地を配偶者等が相続する場合、評価額を最大80%減額できる制度。適用には申告が必要。

計算結果

相続税の総額(税額控除前)

¥0

課税価格

¥0

基礎控除額

¥0

課税遺産総額

¥0

特例適用後

¥0

特例による減額

¥0

各相続人の納税額(税額控除後)

| 相続人 | 相続分 | 取得額 | 税額 | 控除後 |

|---|

【免責事項】このツールは概算シミュレーションを目的としており、実際の相続税額とは異なる場合があります。正確な税額計算や申告については、必ず税理士等の専門家にご相談ください。

※当シミュレーターは一般的な条件を前提としています。試算結果について当サイトは責任を負いかねます。詳細な計算は専門家へご相談ください。

お悩みProfileでは、実際に使える土地相続税シミュレーターを用意しました。シミュレーターを使って、自身のケースに当てはめて相続税額を試算してみてください。

土地の評価額と相続人の人数を入力すると、小規模宅地等の特例を仮定適用した場合の目安税額を確認できます。

実際に特例が適用されるかどうかは、居住状況や同居要件などの条件を満たす必要があります。

ただし、簡易的なシミュレーターでは限界があるため、以下の点に注意が必要です。

- ツールでは土地評価の正確な反映が難しい

- 二次相続まで含めた試算は税理士への相談が必要

ツールの特性を理解したうえで、正確な試算に活用しましょう。

ツールでは土地評価の正確な反映が難しい

土地の評価額は路線価方式や倍率方式で計算できるものの、奥行・間口・形状といった個別要素によって補正率が変動します。

多くのシミュレーションツールでは補正率の適用を簡略化して処理しており、実際の評価額と開きが生じやすいでしょう。

ツールで「思ったより高い」と感じても、不整形地補正や間口狭小補正などを正しく適用すれば評価額の減額につながるケースは珍しくありません。

土地の適正な価値を知ることは、将来的な売却や売買を検討する上でも重要な考え方です。

上記の補正項目が含まれているかなど、シミュレーション中にツールで正確に反映しにくい主な理由は以下のとおりです。

土地評価をツールで正確に反映しにくい主な理由は以下のとおりです。

- 不整形地や旗竿地など、形状による減額補正の判断が複雑である

- 借地権や借家権の割合が地域ごとに異なり、ツールでは反映しきれない

- 地積規模の大きな宅地(500㎡以上)の規模格差補正率は専門的な計算が必要である

特殊要因を考慮せずに試算を行うと、実際の納税額と大きくかけ離れるリスクがあります。

二次相続まで含めた試算は税理士への相談が必要

一次相続で配偶者控除を最大限使うと、目の前の税負担は減りますが、二次相続で子どもたちに大きな負担がかかるケースも珍しくありません。

配偶者控除と小規模宅地等の特例を組み合わせると、一次と二次のどちらで誰が何を相続するかによって、トータルの税額に大きな差が生まれます。

一次相続で節税できた金額より、二次相続で増える税額のほうが大きくなる場合もあります。

一次相続と二次相続を通じた最適化には、以下の点を考慮する必要があります。

- 配偶者への集中で一次相続は節税できるが、二次相続の負担が増える

- 複数パターンの試算で最適な分割方法を検討する

「子どもに余計な負担をかけたくない」という思いがあるなら、一次相続の時点で二次相続を見据えた分割を検討しておきましょう。

特に賃貸物件のオーナーや事業承継、家族信託、遺言書の作成が絡むケース、親族間トラブルや税務調査への不安がある場合は専門家のサポートが不可欠です。

専門家への相談では、無料と有料の違いを理解しておくことも大切です。FP相談の仕組みや注意点を事前に知っておくと、安心して相談先を選べます。

専門家プロファイルでは、不動産業の専門家である向井 啓和さんが回答しています。相談者の方は、父が所有する土地に家を建てる計画がありますが、将来の相続で発生する代償金の支払いや他の相続人との調整について悩まれています。

【質問(要約)】

父の土地に家を建てる予定です。将来の相続で、土地評価額が3,000万円の場合、姉に1,500万円の代償金を支払う余裕がありません。ハウスメーカーからは生前贈与や姉の相続放棄を勧められましたが、姉の説得は難しそうです。良い方法はありませんか。

【回答】

(前略)税務面では生前贈与して建てたらというお話ですが相続時精算課税の選択をされるのですかね。最終的には税理士に入ってもらうか税務署での確認が必要になるかと思います。

法務面では相続人であるお姉様は法定相続分で2分の1、遺留分でも4分の1の権利を持っておりますので、お姉様の合意なく贈与を受けると後に遺留分の侵害で争う局面になるかもしれません。

お父様が亡くなる際にはご指摘の様に相続資産の半分をお姉様に提供出来る様にしておく必要があります。一つの方法が死亡保険金を利用した対応です。1500万の死亡保険金を将来相談者様が受けられるようにし、その受け取った保険金で法定相続分の支払いに充てるという事です。

若しくは、これからお父様の面倒を相談者様はされるという事で公正証書遺言を書いてもらうのも一つの考えかと思います。相談者様に大目に渡す事にし、お姉様には遺留分相当のみの相続と言う形にする事も出来るかと思います。

それでも遺留分の支払いは通常免れませんので同じく保険等の手当てはしておく必要があると思います。

土地の相続税評価額を正しく把握することは、納税額の計算だけでなく、この相談事例のように遺産分割の方針を決める上でも非常に重要です。

評価額の算出や具体的な相続対策についてさらに詳しく知りたい方は、専門家プロファイルで相談してみてはいかがでしょうか。

土地相続で税金がかかるかどうかの判断基準

本格的な計算を始める前に、まずは「基礎控除額」を使って相続税がかかるかどうかのボーダーラインを確認しましょう。

土地を含む遺産総額がこの金額以下なら、原則として相続税はかかりません。

ここでは、基礎控除額の計算方法と申告が必要なケースを解説します。

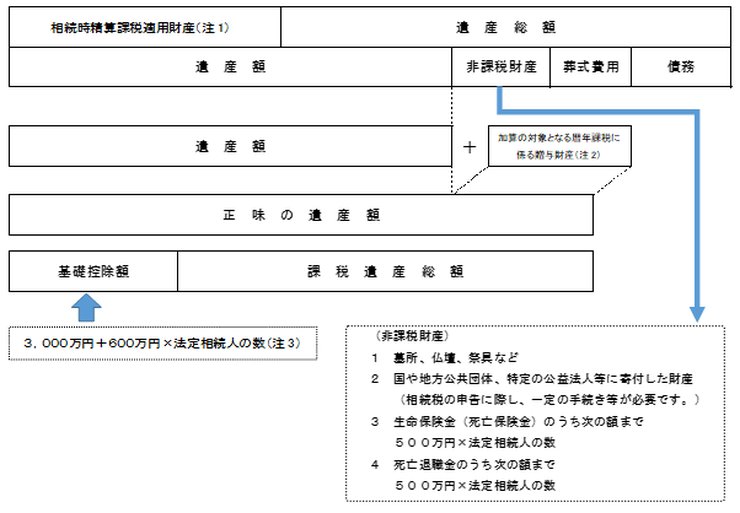

- 基礎控除額は「3,000万円+600万円×法定相続人の数」で計算する

- 遺産総額が基礎控除以下なら相続税はかからない

- 基礎控除以下でも特例適用時などは申告が必要になる

土地を含む遺産総額が基礎控除を超えるかどうか、順番に確認してください。

基礎控除額は「3,000万円+600万円×法定相続人の数」で計算する

基礎控除額は「3,000万円+600万円×法定相続人の数」で計算します。

法定相続人とは、民法で定められた相続権を持つ人のことで、配偶者は常に相続人です。

配偶者以外は、第1順位が子(代襲相続で孫等も含む)、第2順位が直系尊属(父母・祖父母等)、第3順位が兄弟姉妹(代襲相続で甥・姪も含む)となります。(参照:国税庁|No.4152 相続税の計算)

配偶者と子2人のケースなら相続人は3人で、基礎控除額は4,800万円です。都市部の戸建て住宅と預貯金を合わせると4,800万円を超えるケースも珍しくないため、自身の遺産総額がこの金額を上回るか確認しておくと安心です。

| 法定相続人の数 | 計算式 | 基礎控除額 |

|---|---|---|

| 1人 | 3,000万円+600万円×1 | 3,600万円 |

| 2人 | 3,000万円+600万円×2 | 4,200万円 |

| 3人 | 3,000万円+600万円×3 | 4,800万円 |

相続人の数が増えるほど基礎控除額も大きくなり、相続税がかかりにくくなる仕組みです。土地を含む遺産総額がこの基礎控除額以下なら、相続税は一切発生しません。

遺産総額が基礎控除以下なら相続税はかからない

遺産総額が基礎控除額以下であれば相続税はかかりません。

「うちの土地は相続税がかかるのか」という不安を抱える方も多いでしょう。しかし、土地・預貯金・生命保険金などすべての財産を合計した「正味の遺産額」がこの基準を下回れば、税金の心配は不要です。

法定相続人が3人で基礎控除額が4,800万円の場合を考えてみます。

土地の評価額が3,000万円、預金が1,500万円で合計4,500万円なら、基礎控除以下のため相続税はゼロです。

| ケース | 相続税 | 申告の要否 |

|---|---|---|

| 遺産総額が基礎控除以下 | ゼロ | 不要 |

| 特例適用で基礎控除以下にする場合 | ゼロ | 必要 |

| 遺産総額が基礎控除超 | 発生 | 必要 |

まずは遺産総額と基礎控除額を比較してみてください。

基礎控除以下でも特例適用時などは申告が必要になる

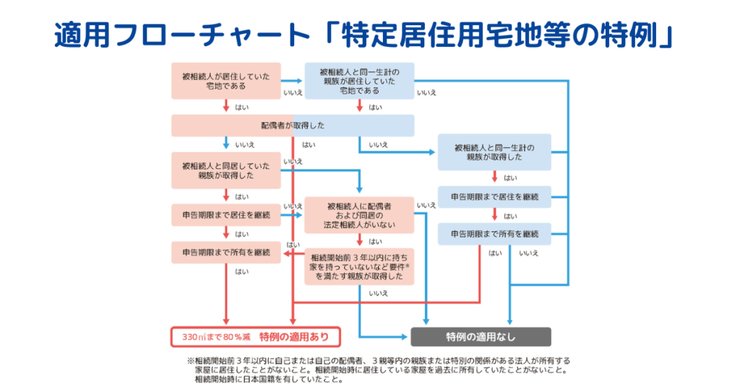

遺産総額が基礎控除額以下でも、申告が必要になるケースがあります。代表的なのが、小規模宅地等の特例を適用する場合です。

小規模宅地等の特例を使えば土地の評価額を最大80%減額できます。ただし、適用を受けるには相続税の申告が必須です。

「税額ゼロなら申告不要では」と思いがちですが、特例を使って税額をゼロにした場合は申告義務が残ります。

申告を忘れると特例の適用を受けられず、本来払わなくてよかった税金の発生リスクがあります。たとえば5,000万円の土地が特例で1,000万円に減額されるケースでは、申告漏れによって数百万円の追加負担が生じる可能性もあるため注意してください。

- 特例適用前の遺産総額が基礎控除を超えている場合

- 特例適用後に税額がゼロになる場合でも申告は必要

- 申告期限は相続開始を知った日の翌日から10ヶ月以内

配偶者の税額軽減など他の控除を適用する場合も同様に申告が必要です。

専門家プロファイルでは、法律の専門家である弁護士の岡田 晃朝さんが、疎遠だった親族との遺産相続に関する質問に回答しています。

【質問(要約)】

離婚して疎遠だった父が亡くなり、再婚相手側から「不動産を含む相続分として現金50万円で名義変更に応じてもらえないか」と提案されました。亡くなって2年後の連絡であり、提案額の妥当性や相続税への影響、今後の対応について弁護士に相談した事例です。

【回答】

法的には法定相続分で取得は可能です。

預貯金一切+不動産(実売価格)+その他財産(株とか車など)の合算額を出し、それを死亡時の配偶者2分の1、子らは2分の1取得出来ます。 子らが複数いるときは、頭数割りです。

後は交渉ごとです。 本件のように、親が離婚している場合など、もうあまり関わりたくないとして、若干の金額で済ませることはあります。もちろん、正当な権限を主張して調停などにされる方もいます。 あなた自身のご判断でよいでしょう。

なお、遺産は、子であれば調査できます。銀行に残高や死亡前の送金の問い合わせや名寄帳で不動産の確認などはご自身でも可能です。(ある程度問合せ先の銀行などはわかっている必要がありますが)

土地を含む遺産総額が基礎控除を超えるかどうかの判断や適切な遺産分割の方法に迷った際は、専門家プロファイルで弁護士や税理士などの専門家に相談してみてはいかがでしょうか。

土地の相続税評価額を自分で計算する方法

相続税の計算では、土地の相続税評価額を正確に算出しなければなりません。

評価方法は市街地で用いる路線価方式と、郊外で用いる倍率方式の2種類があります。

ここでは、土地評価額の算出方法を以下の順番で解説します。

- 路線価方式は路線価×面積×補正率で算出する

- 倍率方式は固定資産税評価額×倍率で算出する

- 不整形地や旗竿地は減額補正を適用できる

- 貸地や貸家建付地は借地権割合で減額できる

自分の土地がどちらの方式に該当するか、確認しながら読み進めてください。

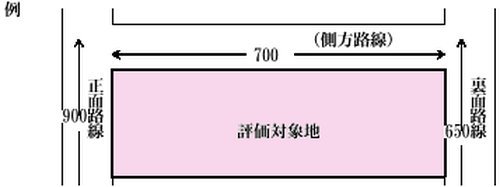

路線価方式は路線価×面積×補正率で算出する

路線価方式では、国税庁が公表する路線価を基準に土地の評価額を計算します。路線価とは、道路に面した土地1平方メートルあたりの価額のことです。毎年7月1日に公表される路線価図から確認できます。(参照:国税庁|No.4604 路線価方式による宅地の評価)

市街地にある土地は基本的にこの方式で評価されます。東京23区や大阪市内など都市部に土地を持っている方は、まず路線価方式から確認しましょう。

基本的な計算式は以下のとおりです。

| 項目 | 内容 |

|---|---|

| 計算式 | 路線価(千円/㎡)×土地の面積(㎡)×補正率 |

| 計算例 | 路線価200千円×面積100㎡×補正率1.0=評価額2,000万円 |

実際の土地は形状や条件が異なるため、補正率で調整します。奥行きが短い土地、間口が狭い土地、三角形やL字型など不整形な土地は1.0未満の補正率が適用され、評価額が下がります。

一方で、角地など複数の道路に接する土地では、正面だけでなく側面の路線価の影響も加算して計算するため、評価額が増加します(側方路線影響加算など)。

「うちの土地は形がいびつだから」と気になる方は、補正率の適用で評価額の減額につながる可能性があります。

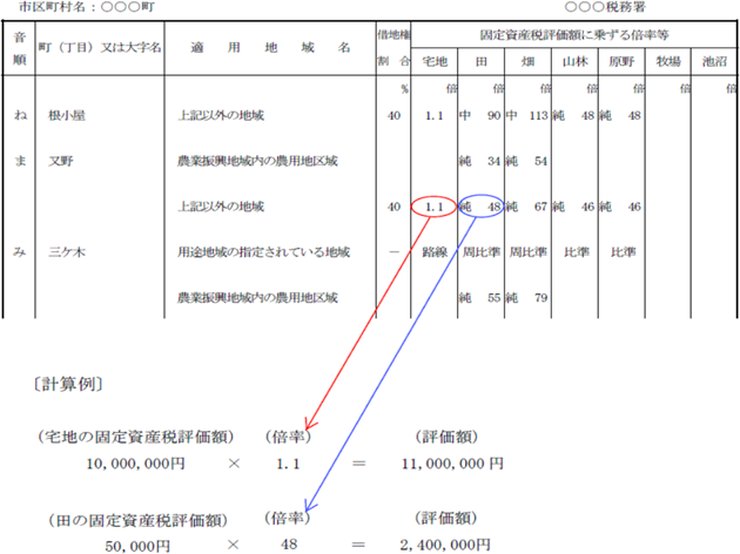

倍率方式は固定資産税評価額×倍率で算出する

路線価が設定されていない地域では、倍率方式を使って土地の相続税評価額を算出します。郊外の住宅地、農村部、山林など路線価図に価格が載っていない土地が該当します。計算式は「固定資産税評価額×倍率」とシンプルです。

固定資産税評価額は、毎年4〜5月頃に自治体から届く固定資産税の課税明細書で確認できます。倍率は国税庁のホームページにある「財産評価基準書」の評価倍率表から、土地の所在地と地目(宅地・田・畑・山林など)に応じて調べられます。

固定資産税評価額が1,500万円の宅地で、倍率表に「1.1」と記載されていれば、相続税評価額は1,500万円×1.1=1,650万円です。路線価方式に比べて計算がシンプルなため、郊外や農村部の土地でも評価額の目安を把握しやすいでしょう。(参照:国税庁|No.4606 倍率方式による土地の評価)

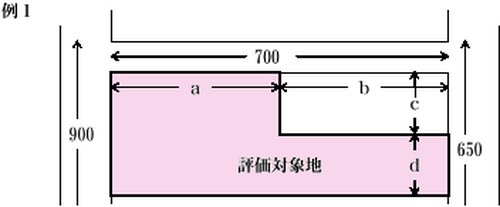

不整形地や旗竿地は減額補正を適用できる

土地の形状が正方形や長方形でない場合、相続税評価額を減額できます。形がいびつで使いづらいと感じていた土地も、相続税評価では有利に働くケースがあるのです。

不整形地とは三角形や台形、L字型など使い勝手の悪い形状の土地のことです。整形地として評価した額に「不整形地補正率」を掛けて計算します。

補正率は0.60〜1.00の範囲で設定されており、かげ地割合や地積区分によって最大40%まで評価額が下がります。旗竿地も同様の補正を受けられるので安心です。

竿のついた旗のような形状の土地で、道路から細い通路を通って奥に敷地が広がる形をしている。

計算は以下の手順で進めます。

- 地積区分表で土地の面積に応じたA~Cの区分を判定する

- 「かげ地割合」を算出する(想定整形地の面積−実際の面積)÷ 想定整形地の面積

- 不整形地補正率表に当てはめて補正率を求める

間口が狭い土地では間口狭小補正率との併用もでき、両者を掛け合わせて使えます。

倍率方式の場合は「固定資産税評価額×倍率」で計算するのが原則で、路線価方式のような形状補正率は通常適用しません。

ただし、地積規模の大きい宅地や無道路地などでは個別の評価減が認められる場合もあるため、該当しそうな場合は税理士に確認しましょう。

貸地や貸家建付地は借地権割合で減額できる

土地を他人に貸している場合は自分で自由に使えないため、その制約分だけ相続税評価額が下がります。

他人に貸している土地は、主に「貸地」と「貸家建付地」の2つに分類されます。

貸地(底地)とは、他人に土地を貸して、その借り手が家を建てている土地のことです。この場合、借り手には借地権が発生するため、所有者は土地を自由にできません。そのため評価額から借地権の割合を差し引くことができます。

- 計算式:自用地価額 ×(1 − 借地権割合)

青空駐車場や資材置き場として更地のまま貸している場合も貸地と呼ばれますが、建物を建てる目的ではないため借地権が発生しません。原則として評価額の減額対象にはならないため注意してください。

貸家建付地とは、自分が所有する土地に自分名義のアパートやマンションを建てて貸している土地のことです。土地も建物も自分のものですが、入居者がいるため自由には使えません。そのため入居割合などに応じた減額計算が適用されます。

- 計算式:自用地価額 ×(1 − 借地権割合 × 借家権割合 × 賃貸割合)

借家権割合は全国一律30%です。(参照:国税庁|No.4614 貸家建付地の評価)

借地権割合は路線価図や評価倍率表で確認でき、地域ごとに30%〜90%(A〜Gの記号で表示)の範囲で設定されています。路線価図に「520C」と記載されていれば、路線価520千円、借地権割合70%です。(参照:国税庁|路線価図の説明)

小規模宅地等の特例で最大80%減額できる

貸家建付地には、小規模宅地等の特例も適用できます。

貸付事業用の宅地として200㎡まで評価額を50%減額でき、借地権割合による減額と併用すれば大幅な評価減が可能です。(参照:国税庁|No.4124 小規模宅地等の特例)

賃貸経営をしている方にとっては、相続税対策として見落とせない制度だといえるでしょう。

専門家プロファイルでは、税理士の柴田 博壽さんが、小規模宅地等の特例に関する具体的な相談に回答しています。

【質問(要約)】

父所有のマンションに私が居住し、父は妹と同居して実家に住んでいます。将来の相続時、私が住むマンションにも小規模宅地等の特例は適用できますか?実家は妹が相続予定ですが、マンションへの適用が難しい場合、相続税納税のために退去も検討する必要があります。

【回答】

(前略) マンションの場合、小規模宅地の特例を適用しないのが一般的です。 実は、この特例の対象となる不動産は、土地についてのみでしたね。 (中略) マンション全体の評価額は数千万円かも知れませんが、単純計算による土地の評価額は99万円で、このうち、特例適用により、80%を評価減できる金額は、僅少の79万円余り(中略)にすぎません。

〇所有物件が複数あっても居所は1か所となります。 (中略) 亡くなった方1人につき、1か所だけの規定となっています。そうしますと、先ほどの説明にあったように戸建(妹さん相続予定)で適用を受けた方が絶対的に有利ですね。

〇相続税額の計算は2段階で行います。 また、ここまでご説明してもなお、「妹だけが税額が軽減されて、自分にはその恩恵が受けられず不公平だ。」と(中略)お思いではないですか? (中略) 課税相続財産の総額を誰が相続したか、あるいはしなかったかにかかわらず、(中略)それぞれの税額を合計したものが相続税の税額です。 (中略) 千葉県の鬼太郎さんの税額だけが、特別大きくなる訳では決してないですね。ご安心ください。 (後略)

引用:専門家プロファイル|親と別居する親族が居住する宅地の小規模宅地等評価減の特例

このように、小規模宅地等の特例は強力な節税効果がある一方で、マンションのように土地の持分が小さい物件では効果が薄い場合もあります。どの土地に特例を適用すべきか、ご自身の状況に合わせた最適なプランを立てるためにも、専門家に相談してみることをおすすめします。

相続税額のシミュレーション計算の流れ

土地を含む遺産総額から実際に納める相続税額を算出するには、段階的な計算が必要です。

ここでは、相続税額の算出手順を解説します。

- 課税遺産総額は財産合計から基礎控除を差し引く

- 法定相続分で割り振って税率表から税額を算出する

- 実際の取得割合で各相続人の納税額を確定する

計算の全体像を把握したうえで、シミュレーションを進めてください。

STEP1. 課税遺産総額は財産合計から基礎控除を差し引く

土地の評価額が算出できたら、相続財産全体の合計額を確認します。

土地だけでなく預貯金、株式や投資信託などの有価証券、建物、生命保険金など、すべての相続財産を漏れなく合算しましょう。

住宅ローンや未払い税金などの債務、葬式費用を差し引いた額が課税対象の基礎となります。

財産の洗い出しを怠ると、後から申告漏れを指摘されるリスクがあります。

この課税価格から基礎控除額(3,000万円+600万円×法定相続人の数)を引いた金額が、相続税の課税対象となる「課税遺産総額」になります。課税遺産総額がゼロ以下なら相続税は発生しません。

なお、相続放棄した人も法定相続人の数に含めて計算します。

STEP2. 法定相続分で割り振って税率表から税額を算出する

課税遺産総額が算出できたら、法定相続分で按分して各相続人の仮の取得金額を求めます。

この按分計算は実際の遺産分割とは関係なく、税額算出のための手続きです。「誰がいくら相続するか」を決める前に、まず相続税の総額を計算するのがこの段階の目的です。配偶者と子2人が相続人なら、配偶者1/2、子それぞれ1/4の割合で課税遺産総額を分けます。

各相続人の取得金額に対して相続税の速算表を適用し、税額を計算します。

| 取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | 0円 |

| 1,000万円超〜3,000万円以下 | 15% | 50万円 |

| 3,000万円超〜5,000万円以下 | 20% | 200万円 |

| 5,000万円超〜1億円以下 | 30% | 700万円 |

| 1億円超〜2億円以下 | 40% | 1,700万円 |

| 2億円超〜3億円以下 | 45% | 2,700万円 |

| 3億円超〜6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

各相続人の仮税額を合計すると、相続税の総額が確定します。

STEP3. 実際の取得割合で各相続人の納税額を確定する

法定相続分で算出した税額の合計を、実際に各相続人が取得した財産の割合に応じて再按分し、最終的に納付すべき税額を確定させます。

遺産分割の仕方によって各相続人の税負担は変わります。分割協議の段階で税額への影響も考慮しておくと後悔が少なくなるでしょう。

たとえば相続税の総額が500万円の場合、実際の取得割合に応じて以下のように按分されます。

| 相続人 | 取得割合 | 納税額 |

|---|---|---|

| 配偶者 | 70% | 350万円 |

| 子 | 30% | 150万円 |

「誰がどの財産を受け取るか」で納税額が変わるため、土地を相続する人と現金を相続する人で負担に差が出る点を頭に入れておいてください。

配偶者控除などの税額控除の適用有無や、非課税枠の利用によって、税負担が100万円単位で変わることもあります。

配偶者控除で1億6,000万円まで非課税になる

再按分後、配偶者には「配偶者の税額軽減」を適用できます。この制度の主な内容は以下のとおりです。(参照:国税庁|No.4158 配偶者の税額の軽減)

| 項目 | 内容 |

|---|---|

| 非課税限度額 | 1億6,000万円または法定相続分相当額のいずれか多い方 |

| 適用結果 | 配偶者の取得額が1億6,000万円以下なら納税額は実質ゼロ |

配偶者が取得した財産に対して、相続税が大幅に軽減される仕組みです。

ただし配偶者に財産を集中させすぎると、その配偶者が亡くなったときの二次相続で子どもの負担が重くなります。二次相続では配偶者控除が使えず、基礎控除額も減るためです。目先の節税だけでなく、家族全体でトータルの税負担を考えておきましょう。

配偶者が亡くなった後の生活資金も重要な検討事項です。遺族年金の受給額や手続きについて事前に把握しておくと、相続と合わせたライフプランを立てやすくなります。

専門家プロファイルでは、ファイナンシャルプランナーの吉野 充巨さんが、専業主婦が遺産相続をした際の扶養控除への影響について回答しています。

【質問(要約)】

母からの相続を控えた専業主婦の方からの相談です。夫の扶養に入っていますが、遺産を相続することで一時的に所得が増えたとみなされ、夫の税金計算上の配偶者控除から外れたり、自身の社会保険料の負担が増えたりするのではないかと懸念されています。

【回答】

初めまして、オフィス マイ エフ・ピーの吉野充巨です。

相続した場合の資産は収入にあたりません。 相続税の対象にはなりますが、通常の相続では、配偶者控除などの手続は必要ありません。

但し、賃貸している不動産を相続して収入が発生する場合、年金保険等の受給権を得て、継続的な年金収入が発生した場合には、金額に応じて配偶者控除などが受けられなくなります。

相続税の申告だけでなく、相続によって変わる家計の収支やライフプランについても、専門家のアドバイスを受けることでより安心して準備できます。

土地の相続税計算に関するよくある質問

最後に、土地の相続税計算に関するよくある質問に回答します。疑問をお持ちの方は参考にしてください。

法定相続人が2人(配偶者と子1人)で土地以外の財産がない場合、基礎控除4,200万円を差し引いた2,800万円が課税対象となり、相続税の総額は約315万円です。

被相続人が居住していた土地は、配偶者または同居していた親族が相続し、申告期限まで居住・所有する場合、小規模宅地等の特例により330㎡まで評価額を80%減額できます。

多くのケースで相続税はかかりません。基礎控除額は法定相続人が1人なら3,600万円、2人なら4,200万円です。土地の評価額3,000万円のみであれば基礎控除内に収まり、相続税は発生しません。

ただし、土地以外に預貯金などがある場合は、すべて合算して基礎控除を超えるかどうかを判断しましょう。「土地だけなら大丈夫」と思っていても、他の財産を含めると課税対象になるケースもあります。

まず、路線価方式または倍率方式で通常の評価額を算出します。そのうえで、要件を満たす場合は「小規模宅地等の特例」を適用し、評価額を減額して計算します。

例えば、路線価15万円、200平方メートルの土地なら通常の評価額は3,000万円です。

この土地を配偶者または同居していた親族が相続し、申告期限まで居住・所有し続けるなどの要件を満たせば、特例により330㎡まで評価額を80%減額できます。

この場合、土地の評価額は3,000万円から600万円になります。実際の相続税は、この減額後の評価額と他の財産(預貯金など)を合算し、そこから基礎控除を差し引いて計算します。

なお、別居していても「持ち家がない」など一定の条件を満たせば特例を受けられる場合があります(通称:家なき子特例)。適用要件は複雑なため、自分が該当するか専門家に確認することをおすすめします。(参照:No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)|国税庁)

税理士に依頼するのが一般的です。法律上は自分で申告書を作成・提出することも可能ですが、計算が複雑で手間がかかるため、多くの人が専門家に依頼しています。

土地の評価は専門知識が必要で、補正率の適用を誤ると税額に大きな差が出ます。相続税に詳しい税理士を選ぶと、土地評価の減額漏れを防ぎやすくなります。遺産分割協議書の作成や不動産の相続登記は司法書士、遺産分割で争いがある場合は弁護士が担当します。

まとめ

この記事では、土地の相続税計算について、評価額の算出方法からシミュレーションの流れ、節税に役立つ特例まで解説しました。基礎控除額は「3,000万円+600万円×法定相続人の数」で計算でき、遺産総額がこの金額以下なら相続税はかかりません。

土地の評価には路線価方式と倍率方式があり、不整形地や貸家建付地では減額補正も適用できます。小規模宅地等の特例を使えば、自宅の土地は330㎡まで評価額を80%減額可能です。

シミュレーションツールで概算を把握しつつ、二次相続まで含めた正確な試算は専門家への相談がおすすめです。

土地の相続税に関する疑問は、幅広い分野の専門家が回答する無料Q&Aが充実した専門家プロファイルを活用すれば、あなたの状況に合わせたアドバイスを得られます。

気になることがあれば、ぜひ質問してみてください。