生前贈与は相続税で何年前までさかのぼる?2024年改正の7年ルールを解説

「親からの生前贈与、何年前のものまで相続税に加算されるの?」と気になっていませんか?

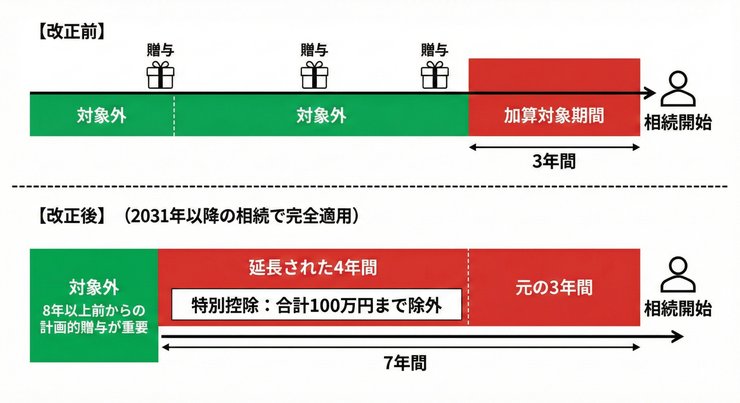

2024年の税制改正で加算期間が3年から7年へ延長され、過去の贈与がどう扱われるのか不安に感じている方も多いでしょう。

この記事では、7年ルールの適用開始時期や移行スケジュール、自身の贈与が加算対象になるかの判定方法を解説します。申告漏れや過大納税を防ぐための対策が見えてきますよ。

生前贈与は相続税で何年前までさかのぼる?7年ルールの基本

2024年の税制改正により、生前贈与が相続税計算に影響する期間が「相続開始前3年以内」から「7年以内」へと延長されました。「3年を過ぎれば大丈夫」と考えて贈与を続けてきた方にとって、過去の計画を見直すきっかけとなる改正です。

ここでは、以下の内容を解説します。

- 2024年改正で加算期間が3年から7年に延長

- 7年ルールが完全適用されるのは2031年以降の相続

- 延長4年分には100万円の特別控除がある

改正内容を正しく理解して、今後の対策に役立てましょう。

2024年改正で加算期間が3年から7年に延長

改正前は、相続開始前3年以内の贈与だけが相続税の課税対象でした。2024年1月1日以降の贈与から加算期間が段階的に延長され、2031年以降の相続で7年間が完全に適用されます。

生前贈与による相続税対策の効果は実質的に低下しました。たとえば親が75歳なら、7年後の82歳時点で相続が発生すると今年からの贈与は全額加算対象です。

親の年齢から逆算し、8年以上前から計画的に贈与を始めることがより一層欠かせません。延長された4年分(3年超7年以内)の贈与については、合計100万円まで相続税の加算対象から除外される特別控除が設けられました。

参照:国税庁|No.4161 贈与財産の加算と税額控除(暦年課税)

ジュニアNISA廃止後(2026年以降)については、以下の記事で解説しています。

7年ルールが完全適用されるのは2031年以降の相続

7年間の加算期間が完全適用されるのは、2031年1月1日以降に発生した相続からです。それまでは段階的な移行期間となります。

2024年から2026年の相続では、加算期間は従来どおり3年のままです。

2027年以降の相続から2024年1月以降の贈与が段階的に加算され、2031年の相続から期間が7年になります。

国税庁の資料でも「令和13年1月1日以後の相続から相続開始前7年以内」と明記されています。(参照:国税庁|No.4161 贈与財産の加算と税額控除(暦年課税))

以下の表で、相続発生年ごとの加算対象期間を確認できます。

| 相続発生年 | 加算対象期間 |

|---|---|

| 2024年1月1日~2026年12月31日 | 相続開始前3年以内※1 |

| 2027年1月1日~2030年12月31日 | 2024年1月1日から死亡日まで※2 |

| 2031年1月1日以降 | 相続開始前7年以内※2 |

※2 相続開始前4年~7年以内の贈与は、総額100万円まで相続財産に加算されない特例がある。

自身の状況に当てはめて、どの時期の贈与が加算対象になるか確認しておきましょう。

延長4年分には100万円の特別控除がある

2024年の改正で延長された4年分の贈与には、100万円の特別控除があります。

たとえば5年前に1,000万円を贈与した場合、100万円を控除した900万円が相続財産に加算されます。相続開始前4年超7年以内の贈与合計額から差し引けるため、延長期間の負担が若干軽減されます。

この100万円控除は、年間110万円の基礎控除とは別に適用されます。基礎控除以下の贈与であっても、4年から7年前の分は持ち戻しの計算に含めなければなりません。

ただし全額ではなく、期間中の合計額から100万円を引いた残りの額が加算対象です。

自分の贈与が加算対象かを判定する方法

「自分がこれまで受けてきた贈与は、結局どう扱われるのか」。この疑問を抱えたまま相続を迎えることほど不安なものはありません。

判定の視点は、贈与の時期・贈与を受けた人の立場・金額の3つです。

- 2023年以前の贈与は改正前の3年ルールが適用される

- 孫や相続人以外への贈与は原則対象外である

- 110万円以下の暦年贈与も持ち戻し対象となる

これらの基準を理解すれば、自身の過去の贈与が課税対象になるかを正確に判断できます。

2023年以前の贈与は改正前の3年ルールが適用される

2023年12月31日以前の贈与には、改正前の3年ルールが適用されます。

生前贈与の加算対象となるのは、相続や遺贈で財産を取得した人が、相続開始前3年(改正後7年)以内に被相続人から受けた贈与です。

2024年1月1日以降の贈与から新しい7年ルールが適用されます。

ただし、加算対象となる期間の長さは、相続が発生した時期により段階的に決定される仕組みです。

ご自身のケースを慎重に確認しましょう。

専門家プロファイルでは、税理士の柴田博壽さんが、過去の生前贈与と相続時の税務処理に関する質問に回答しています。相談者の方は、9年前に受けた贈与の取り扱いや相続税への影響について疑問を持たれています。

【質問(要約)】

9年前に800万円の生前贈与を受け、当時は税金がかからなかったと認識しています。将来母に相続が発生した際、この過去の贈与分はどのように扱われるのでしょうか。また、相続財産が800万円以下と少額の場合の影響についても教えてください。

【回答】

(前略)確定申告において何所得として申告されたのでしょうか。 そして、もし確定申告ではなく、贈与税の申告をなさったのであれば、数十万円の 納税が必要となった筈なのです。 財産の種類にもよるのですが、仮に不動産であれば、贈与を原因として名義変更 登記を行なうのが一般的と思います。

不動産の評価額によっては、贈与税の申告が必要になりますし、放置しておけば、 税務署から問い合わせ、若しくは、贈与税の申告勧告があるでしょう。 一方、贈与を受けた資産が現金等の場合、特に名義変更等の手続きを必要とは しませんので、自らが贈与税の申告を行なわなければなりません。

なお、仮に相続が発生した場合、相続税の基礎控除は、3,000万円+法定相続人 の数×600万円となっています。 確かに相続財産が、基礎控除以下であれば相続税はかかりません。 同じ無税であれば、相続が発生する時点より、少し早めに親や祖父母から財産の 一部を承継して有効に活用したいと思うのが常です。

このようなとき、「相続時精算課税制度」の活用が最適です。 この制度は2,500万円までの生前贈与は無税とする規定で、もし2,500万円を超え 場合にのみ、超えた金額について一率20%の贈与税が課税となりますが、結果的 に相続税がかからないという場合には、ここで納める贈与税は戻してもらえます。

(後略)

引用:専門家プロファイル|相続

生前贈与の加算ルールは法改正により複雑化しており、過去の贈与が適切に申告されているかどうかも重要なポイントです。ご自身の贈与・相続について不安がある方は、専門家プロファイルで税理士に相談してみてはいかがでしょうか。

相続人への贈与は加算対象になる

生前贈与の加算対象となるのは、相続や遺言で財産を取得した人への贈与です。配偶者・子などの相続人のほか、遺言書に基づき財産を受け取った人も対象に含まれます。

国税庁も「基礎控除額110万円以下の贈与財産や死亡した年に贈与されている財産の価額も加算することになります」と明記しています。

参照:国税庁|No.4161 贈与財産の加算と税額控除(暦年課税)

孫や相続人以外への贈与は原則対象外

孫や甥・姪など相続人以外への贈与は、原則として相続税の加算対象外です。

ただし、代襲相続が発生している場合や遺言で孫が財産を取得する場合は、加算対象となります。

形式上は孫名義でも被相続人が実質的に管理していた預金は「名義預金」として相続財産に含まれます。贈与契約書を作成し受贈者本人が管理することで、名義預金と判断されるリスクを下げられます。

110万円以下の暦年贈与も持ち戻し対象となる

暦年贈与では年間110万円の基礎控除があり、この範囲内なら贈与税はかかりません。しかし相続税の計算では、110万円以下の小規模な贈与でも相続開始前7年以内のものは全額持ち戻し対象です。

「110万円以下なら安心」という認識は誤りです。この誤解のまま相続を迎えると、想定外の相続税が発生する恐れがあります。

贈与税と相続税は別の理由に基づく制度であることを理解しておきましょう。

専門家プロファイルでは、弁護士の岡田 晃朝さんが、父親の交際相手との将来的なトラブルを懸念し、生前の土地名義変更を検討している方からの相談に回答しています。

【質問(要約)】

80代の父に交際相手がおり、将来のトラブル防止のため実家の土地を生前に名義変更したいと考えています。妹は重病を患っており、名義を自分か妹か、あるいは共有にすべきか悩んでいます。万が一に備えた最適な名義変更の方法について、弁護士に相談しています。

【回答】

後日争いになる可能性はありますので、法定相続分の割合に応じて共有にしておいたほうが良いのではないでしょうか。 一方にしたほうが、その後の処理やさまざまな点で有利ではありますが、相手の名義にすれば、そのまま財産をとられるリスクはあるでしょうし(法的には取り戻せる可能性はありますが、それなりに不利な立場になります)、あなたにしたら、相手は不審に思うでしょう。

なお、あくまでお父様の財産です。 お父さんが他に譲るといわれれば、どう仕様もありません。

生前贈与は将来のトラブル対策として有効な手段の一つですが、本記事で解説したように、相続開始前の贈与は相続財産への加算対象となる場合があります。家族関係や税務面も含めた総合的な判断に迷われた際は、専門家プロファイルで弁護士や税理士などの専門家に相談してみてはいかがでしょうか。

加算対象外となる贈与の条件

相続開始前7年以内の生前贈与でも、一定の条件を満たせば相続税の加算対象から除外されるものがあります。

以下の特例は、相続税の加算対象外です。

- 住宅取得資金の非課税特例を使った贈与

- 教育資金や結婚子育て資金の一括贈与

- 相続時精算課税制度の年110万円基礎控除枠

- 配偶者への居住用不動産の贈与

各項目に進む前に、それぞれの内容と非課税限度額を下記の表で確認しておきましょう。

| 特例名 | 非課税限度額 | 適用期限 | 受贈者の年齢要件 |

|---|---|---|---|

| 住宅取得資金の非課税特例 | 最大1,000万円(省エネ等)/ 500万円(その他) | 2026年12月31日 | なし |

| 教育資金の一括贈与 | 最大1,500万円 | 2026年3月31日 | 30歳未満 |

| 結婚・子育て資金の一括贈与 | 最大1,000万円 | 2027年3月31日 | 18歳以上50歳未満 |

| 相続時精算課税の基礎控除 | 年110万円 | 恒久措置 | 18歳以上(贈与者は60歳以上) |

| 配偶者への居住用不動産贈与 | 最大2,000万円 | 恒久措置 | なし(婚姻20年超が条件) |

住宅取得資金の非課税特例を使った贈与

住宅取得資金の贈与には、贈与税の非課税特例が設けられています。省エネ等住宅(省エネ・耐震・バリアフリーなどの一定性能要件を満たす住宅)の場合は最大1,000万円、それ以外の住宅の場合は最大500万円まで贈与税が非課税となり、相続時精算課税を選択していない限り、相続税の課税価格に加算されません。

適用期限は2026年12月31日までです。年間110万円の基礎控除との併用で、最大1,110万円まで非課税化できます。財務省の資料でも「直系尊属から贈与を受けた住宅取得等資金のうち、非課税の適用を受けた金額」は加算対象外と示されています。

家が高すぎて買えない方向けの対策やサポートについては、下記の記事で解説しています。

家が高すぎて買えない人へ|住宅高騰の今、家を買うための現実的な対策

教育資金や結婚子育て資金の一括贈与

教育資金の一括贈与は最大1,500万円まで非課税で、適用期限は2026年3月31日です。結婚・子育て資金の一括贈与は最大1,000万円まで非課税で、2027年3月31日まで利用できます。

両制度とも受贈者の年齢要件がある点に注意してください。教育資金は30歳未満、結婚・子育て資金は18歳以上50歳未満が対象です。

ただし、贈与者死亡時の管理残額については相続税の課税対象となる場合があります。

参照:国税庁|No.4161 贈与財産の加算と税額控除(暦年課税)

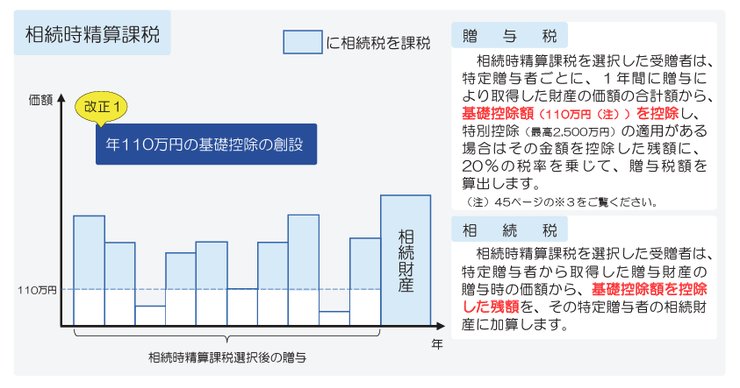

相続時精算課税制度の年110万円基礎控除枠

相続時精算課税制度は、2,500万円までの特別控除が特徴です。2024年1月1日以降の贈与から新たに年110万円の基礎控除が新設され、この枠内の贈与は相続財産に加算されません。

年110万円以内なら贈与税は非課税で、申告も不要です。国税庁の改正概要でも「基礎控除額を控除した残額を、その特定贈与者の相続財産に加算します」と記載されており、基礎控除額は加算対象外です。

ただし初年度に届出が必要で、一度選択すると撤回できない点に注意してください。

配偶者への居住用不動産の贈与

婚姻期間が20年以上の夫婦間で居住用不動産を贈与すると、最大2,000万円まで配偶者控除を利用が可能です。

基礎控除110万円と合わせれば、合計2,110万円まで非課税です。

適用には以下の条件を満たす必要があります。

| 条件 | 内容 |

|---|---|

| 婚姻期間 | 20年を超えていること |

| 対象財産 | 居住用不動産または取得資金 |

| 居住要件 | 翌年3月15日までに居住し、今後も住み続ける見込みがあること |

| 回数制限 | 同一配偶者からの適用は生涯に一度限り |

国税庁も「贈与税の配偶者控除の適用を受けているまたは受けようとする財産のうち、その配偶者控除額に相当する金額」は加算不要としています。

参照:国税庁|No.4161 贈与財産の加算と税額控除(暦年課税)

税務調査で贈与はどこまで調べられるか

「きちんと贈与を続けてきたつもりだけれど、税務署にどこまで見られるのか」。「過去の贈与記録が不完全で、どこまで調べられるのか」という不安を感じる方は少なくないでしょう。

税務調査で確認される主な項目は以下の通りです。

- 相続税の時効は原則5年で悪質なら7年

- 税務調査では10年以上前の通帳も確認される

- 贈与契約書がないと名義預金と判断されやすい

- 現金手渡しの贈与も調査で発覚する

正しい知識を持っておけば、必要以上に恐れる必要はありませんよ。

相続税の時効は原則5年で悪質なら7年

相続税の時効は、法定申告期限から原則5年と定められています。財産隠しや虚偽記載など悪質と判断された場合は、時効が7年に延長されます。

「時効まで逃げ切れる」と考えるのは危険です。税務調査では事実確認のために過去10年程度まで遡るケースもあり、申告漏れが発覚すれば追徴課税や加算税のペナルティ(請求)が課されます。

税務調査では10年以上前の通帳も確認される

税務署は金融機関に照会して、過去10年程度の預金移動を確認します。定期的な贈与パターンや多額の現金出金など、不自然な資金の流れが調査対象です。

注意点として考慮すべき取引パターンは下記の通りです。

| 注意すべき取引パターン | 具体例 |

|---|---|

| 定期的な出金 | 毎年同じ時期に同額の出金がある |

| 高額な現金引き出し | 頻繁に多額の現金を引き出している |

| 定期的な振込 | 子や孫の口座へ毎月・毎年振り込んでいる |

これらのパターンに該当する場合は、贈与の証拠書類を整理しておくと安心です。

贈与契約書がないと名義預金と判断されやすい

贈与契約書がない場合、税務調査で贈与の事実や双方の意思が立証しにくく、名義預金と判断されるリスクが高まります。

名義預金とは、形式上は子や孫などの名義でも、実質的には被相続人が管理・支配していた預金のことです。

名義預金と認定されれば、その残高は相続財産として相続税の課税対象に加算されます。

贈与契約書には少なくとも、当事者情報(贈与者・受贈者の氏名・住所)、贈与する財産の内容・金額、贈与(契約)日、無償で贈与する旨、双方の自筆署名と押印を記載して作成し、毎年の贈与ごとに保管しておくと安心です。

専門家プロファイルでは、社会保険労務士の平松徹さんが、贈与契約書を作成していない場合の懸念点に関する質問に回答しています。

【質問(要約)】

義父が20年前に夫名義で作った預金から、教育費として私と孫に年間110万円以下のお金をくれています。それぞれの口座に入金していますが、贈与契約書は作成していません。義父に万が一のことがあった際、相続などで問題になる可能性はありますか。

【回答】

行政書士の平松です。

110万円以内ですので、問題ありません。 ただ、贈与契約書は作成しておいたほうが良いですね。

ご主人への贈与ではないので相続のときの生前贈与の規定に触れることもありません。

また何かありましたら、気楽にご相談ください。(^O^)/

金額が基礎控除内であっても、贈与の事実を客観的に証明し、名義預金等の疑いを避けるためには贈与契約書の作成が有効です。ご自身の状況でどのような対策が必要か、専門家プロファイルで相談してみてはいかがでしょうか。

現金手渡しの贈与も調査で発覚する

「現金手渡しの贈与は証拠が残らないから安全」と考える方もいますが、これは誤りです。

税務調査では、被相続人の口座から大きな出金があれば使途を確認されます。定期的な出金が見つかれば、相続人の口座への入金記録などと照合され、現金手渡し贈与の疑いがないか調査されるでしょう。

申告漏れと判断されれば、本来の税額に加えて過少申告加算税や無申告加算税が課されます。財産を隠したり虚偽の申告をしたりするなど意図的な不正とみなされると、重加算税(より重い費用負担)の対象です。

税率は過少申告で35%、無申告なら40%が基本です。過去5年以内に同様の違反歴があれば、最大50%もの追徴課税を受けるケースもあります。

7年ルール適用後の相続税対策

7年ルールの影響を把握すれば、いつまでに・いくら贈与すべきかが明確になります。

7年ルールを踏まえた主な相続税対策(メリット)は以下の通りです。

| 対策 | 概要 |

|---|---|

| 暦年贈与の継続 | 60代から毎年110万円を贈与 |

| 相続時精算課税の活用 | 年110万円の基礎控除枠を利用 |

| 生命保険の非課税枠 | 500万円×法定相続人数で現金を圧縮 |

ご家族で円満に財産(遺産分割の対象)を引き継ぐために、今からできることを確認しましょう。

60代から毎年110万円の暦年贈与を継続する

60代から毎年110万円の暦年贈与を始める場合、7年ルール適用後でも長期的に継続して行えば相続税対策として役立ちます。

相続開始前7年以内の贈与は相続財産に加算されますが、それより前の期間に行った贈与は持ち戻しの対象外になるからです。

たとえば65歳から開始して85歳で亡くなって相続が発生した場合、20年間で総額2,200万円を贈与できます。うち7年分の770万円が加算対象となっても、残り13年分の1,430万円は相続財産から外せます。

毎年必ず贈与契約書を作成し、受贈者本人が通帳と印鑑を管理する体制を整えてください。贈与後は受贈者の口座に振込み、受贈者自身が自由に使える状態(取扱い)にしておきましょう。

相続時精算課税制度で年110万円の基礎控除を活用する

相続時精算課税制度の年110万円基礎控除を使えば、この範囲内の贈与は相続財産に加算されません。暦年贈与と異なり贈与税申告も不要です。

暦年贈与は相続前7年分が加算対象ですが、相続時精算課税の110万円枠は加算されないため長期的な節税効果が期待できます。財務省の資料でも「基礎控除額を控除した残額を相続財産に加算」と記載されており、控除額自体は加算対象外です。(参照:財務省|贈与税に関する資料 )

ただし一度選択すると暦年贈与に戻せません。自身の資産状況や相続までの期間を踏まえて慎重に判断してください。

生命保険の非課税枠で現金資産を圧縮する

生命保険の非課税枠は「500万円×法定相続人の数」で計算されます。配偶者と子2人なら1,500万円まで非課税です。

この対策は生前贈与とは異なるため、原則として7年ルールの影響を受けません。ただし、非課税枠を使えるのは受取人が法定相続人の場合に限られます。

現金資産が多い方は、早めに税理士法人やファイナンシャルプランナー(FP)へ相談しサポートを受けるとよいでしょう。

ファイナンシャルプランナーの選び方については以下の記事で詳しく解説しているので、参考にしてください。

専門家プロファイルでは、相続総合研究所の研究員である大泉稔さんが回答しています。相談者の方は、相続対策として終身保険の加入を検討していますが、FPから勧められた外貨建て保険のリスクについて不安を感じています。

【質問(要約)】

59歳の母親です。子供2人のための相続対策として、1,000万円程度の終身保険を検討しています。当初は円建てを考えていましたが、相談したFPから利率の良い外貨建てを強く勧められました。為替リスクや商品の仕組みに落とし穴がないか心配です。

【回答】

オースチン様

こんばんは。ご利用ありがとうございます。相続総合研究所の大泉稔です。

相続対策を目的とした終身保険に、ドル建てや豪ドル建ての、いわゆる外貨建て保険なんて あり得ない選択肢です。

相続というのは、いつ起こるか分からない「不測の事故」です。 一方、外国為替相場も、先々、どのような動きをするのか読むことができません。

将来の不測の事故に備えるための保険に、 先々、どのような動きをするのか分からない為替で備えようというのでしょうか? 私には笑い話のように思えてなりません。

そして、お尋ねしたいのは、 『米ドルで為替が65円になっても日本円と、トントン』 これはどのような理屈なのでしょうか?

特に、豪ドルはマーケットが小さいので、変動が激しいのです。 もし、豪ドルの過去の為替相場の実績を以て、将来を予測するのなら、 それは素人にも値しません。

また、 資産運用という視点で考えても、外貨建て保険なんてあり得ません。 外貨で運用するのなら、外貨建てMMFや外貨建て債券で十分です。 外貨建て保険よりも短期間で、外貨建て保険を遥かに凌ぐパフォーマンスを出すことができます。 わざわざ外貨建て保険で大きくリスクを取って、ムダな時間を費やしているだけにしか思えませんが。

生命保険の非課税枠を活用して現金資産を圧縮する際、商品の選定を誤ると本来の目的を果たせないリスクがあります。

事業承継や相続対策、資産運用について、専門家プロファイルで信頼できる専門家に相談してみてはいかがでしょうか。

生前贈与と相続税に関するよくある質問

相続開始前7年以内の贈与で納付した贈与税は、相続税から控除されます。二重課税を防ぐ仕組みです。ただし控除できるのは正しく申告・納付した贈与税のみで、控除額の上限は算出された相続税額までとなります。

相続時精算課税制度を選択した贈与は、暦年課税の7年ルール改正の対象外です。何年前の贈与でもすべて相続税の課税対象になります。ただし2024年1月以降は年110万円の基礎控除が新設され、この枠内の贈与は持ち戻し不要です。

相続税の時効は原則5年、悪質な場合は7年です。ただし税務調査では10年以上前の通帳まで遡って確認されるケースもあります。生前贈与加算の7年ルールは時効とは別の制度のため、相続開始前7年以内の贈与は時効に関係なく相続財産に加算されます。

税務調査における銀行口座の調査期間は、通常10年分が対象です。調査対象は本人の口座だけでなく、家族や親族の口座も含まれます。過去の贈与を証明するには、通帳の記録だけでなく贈与契約書などの書類も必要です。

税務署は相続発生時に過去の資金移動を調査するため、無申告の贈与が発覚するリスクは高いようです。金融機関のデータや不動産登記の情報など、複数のルートから確認されます。

適正に申告したうえで、贈与契約書の作成や銀行振込で記録を残しておくと安心です。

まとめ

2024年改正で生前贈与の加算期間は3年から7年へ延長されました。過去の贈与が相続税にどう影響するかは、ご家族の将来に直結する問題です。

7年ルールの完全適用は2031年以降であり、延長4年分には100万円の特別控除があります。今のうちに過去の贈与記録と贈与契約書を整理しておくと安心です。

相続税や生前贈与に関する疑問は、幅広い分野の専門家が回答する無料Q&Aが充実した専門家プロファイルを活用すれば、あなたの状況に合わせたアドバイスを得られます。