オールカントリーとS&P500どっちを選ぶ?5つの違いや選び方を徹底比較!

「オールカントリーとS&P500、どっちがいいんだろう…」新NISAの申込画面を前に、スマホを握ったまま迷っていませんか?

オールカントリーで全世界に分散投資するか、S&P500で成長著しいアメリカに絞って投資するか、どちらにもメリットがあるからこそ選ぶのが難しいですよね。

この記事では、オールカントリーとS&P500の違いから投資スタイルに合った選び方、新NISAでの活用法まで解説します。

この記事を読み終わる頃には「自分にはこっちが合ってる!」と納得して選べるはずです。将来「あの時、ちゃんと調べて決めてよかった」と思えるよう、ぜひこの記事を参考にしてください。

オールカントリーとS&P500の違いとは?|投資前に知るべき基本

「オールカントリーとS&P500、名前はよく聞くけれど、実際どう違うの?」と疑問に思っている方も多いのではないでしょうか。どちらも人気のインデックスファンドですが、投資の考え方が違います。

ここでは、それぞれの基本的な仕組みと投資スタイルの違いについて見ていきましょう。

- オールカントリーとは?全世界に分散投資

- S&P500とは?米国の主要企業500社に集中投資

- オールカントリーとS&P500の投資スタイルの違い

全世界に幅広く投資するか、成長力のある米国に集中して投資するか。この違いを理解すれば、きっとあなたの投資方針に合った選択ができるはずです。

オールカントリーとは?全世界に分散投資

オールカントリーは全世界の株式市場にまとめて投資する投資信託です。

投資家から集めた資金をアセットマネジメント会社(運用会社)がまとめて株式や債券などに投資を行う金融サービスのこと。

日本を含む先進国から新興国まで、約50カ国の約3,000社で構成されており、世界の株式市場の時価総額85%以上をカバーしているのが特徴です。

代表的な投資信託は以下のとおりです。

【代表的なオールカントリー投資信託】

- eMAXIS Slim 全世界株式(オール・カントリー)

- SBI・全世界株式インデックスファンド

- 楽天・全世界株式インデックスファンド

- たわらノーロード 全世界株式

これらはすべてMSCI ACWI(オール・カントリー・ワールド・インデックス)等の指標をベンチマークとして、その値動きに連動するパフォーマンスを目指す投資信託(投信)です。

中でも「eMAXIS Slim 全世界株式(オール・カントリー)」は、通称「オルカン」と呼ばれ、純資産総額が5兆円を超える人気商品。このファンド1本で、世界経済全体の成長を狙えます。

投資する国や地域、企業が偏らないため、リスクを抑えた国際分散ポートフォリオを手軽に作れるのがメリットです。

S&P500とは?米国の主要企業500社に集中投資

S&P500は、米国を代表する約500社の株価指数に連動する投資信託で、エヌビディアやアップル、マイクロソフトなど、世界的に有名な企業が多く含まれています。

米国には上場企業が約4,000社あるなかで、米国株式市場の時価総額の約80%を占めるのがS&P500の500社。つまり、この500社に投資すれば、米国市場のほぼ全体に投資したのと同じ効果が得られるのです。

S&P500は、以下の厳しい基準をクリアした優良な大型株だけが選ばれています。

【S&P500に選ばれる企業の主な基準(目安)】

- 時価総額が一定規模以上(2025年7月時点で227億ドル以上が目安)

- 4四半期連続で黒字

- 株式の流動性が高い

- 米国市場に上場していること

※これらは公表されている主な基準ですが、最終的な採用はS&Pダウ・ジョーンズ・インデックス委員会の総合的な判断によります。

代表的な投資信託は以下のとおりです。

【代表的なS&P500連動投資信託】

- eMAXIS Slim 米国株式(S&P500)

- SBI・V・S&P500インデックスファンド

- 楽天・S&P500インデックスファンド

- iFree S&P500インデックス

「eMAXIS Slim 米国株式(S&P500)」は純資産総額が4兆円を超え、信託報酬も年0.0814%と低コスト。米国株投資の定番商品となっています。

一方で「SBI・V・S&P500」も信託報酬が年0.0938%と、ほぼ同水準の低コストで人気の商品です。(2025年10月時点)

オールカントリーとS&P500の投資スタイルの違い

オールカントリーとS&P500のどちらかを選ぶ際は、まず投資スタイルの違いを理解することが大切です。

オールカントリーは「全世界への分散投資」、S&P500は「米国への集中投資」という特徴があります。

世界経済が今後も全体的に成長すると考える方には、オールカントリーが向いているでしょう。一方、米国が世界経済の中心であり続けると考える方は、S&P500が有力です。

それぞれの投資信託に向いている人の特徴を比較してみましょう。

| 項目 | オールカントリー | S&P500 |

|---|---|---|

| リスク許容度 | リスクを抑えて安定運用したい | 多少のリスクは許容できる |

| 投資の考え方 | 特定の国への偏りを避けたい | 米国経済の成長力を信じている |

| リターンの期待 | 世界経済の平均的な成長を狙う | 高いリターンを狙いたい |

| 投資対象 | 新興国の成長も取り込みたい | 世界的な有名企業に投資したい |

| 将来予測 | どの国が成長するか予測できない | 米国が今後も世界をリードすると考える |

どちらが優れているわけではありません。将来の見通しやリスクの考え方で、自分に合った選択が変わります。

専門家プロファイルでは、ファイナンシャルプランナーの岩川昌樹さんが、S&P500などのインデックスファンドをどう組み合わせるかという、より具体的な質問に回答しています。

【質問(要約)】

1,000万円を元手にインデックスファンドでの運用を検討中です。候補としてS&P500連動ファンドなどを考えていますが、最適な資金配分がわかりません。その他におすすめのファンドがあれば、専門家のアドバイスを伺いたいです。

【回答】

はじめまして、FPの岩川です。選択の銘柄は、うまく利用すればとてもローコストで運用ができますね。ちなみにインデックスファンド、ETFの「良さ」はコストが安いからではなく、「市場が効率的」だからこそ、小さい手間で最も利益が追求できる手段だからです。コストの安さで選択しても殖やすことができるかどうかは別なので、注意を!

何を目的に運用をお考えなのかわらないので、はっきりアドバイスできませんが、iシェアーズの銘柄は、世界の先進国に投資ができますね。およそ半分ずつの配分で、世界経済の成長リターンを市場の規模に応じて得ることができます。トラッカー香港を選択しているのは、アジアへの期待?ですか。

積立は何を目的としている運用でしょうか?積立投資のバンガードはコストが高くありませんか?販売手数料がかかっても信託報酬の安さを選択すべきです。また、225を入れる目的はなんでしょうか。

下記をおよそ(1:9)で、iシェアーズの投資と同じようになります。TOPIX連動型ファンド MSCIKokusai指数連動型ファンド

運用はできるだけ複雑にせずシンプルに考えると良いと思います。複雑に銘柄を増やしたところで、その影響で資産が殖えるわけではないですね。ETFやインデックスファンドは、資産運用の手段です。運用は「資産配分のコントロール」「感情のコントロール」両方決定して全うできて、はじめて資産を殖やすことに繋がると思います。

引用:専門家プロファイル|インデックスファンド運用の資金配分

オールカントリーとS&P500のどちらを選ぶか、また、それらをどのように組み合わせるかは、個人の資産状況やリスク許容度によって最適解が異なります。

専門家プロファイルでは、あなたに合った資産配分の具体的なアドバイスをプロに直接相談できます。投資配分に迷った際などに、ぜひご活用ください。

オールカントリーとS&P500の5つの違い

「オールカントリーとS&P500、結局どこがどう違うの?」と迷っている方も多いのではないでしょうか。実際に投資を始める前に、それぞれの特徴をしっかり理解しておきたいですよね。

ここでは、両者の違いを5つの視点から見ていきましょう。

- 投資対象エリアと分散性

- 上位の構成銘柄

- 過去のトータルリターン

- 想定されるリスクと値動き

- 手数料となる信託報酬

データを見比べることで、きっとあなたに合った選択が見えてくるはずです。

1. 投資対象エリアと分散性

オールカントリーとS&P500の最大の違いは投資対象エリアです。

オールカントリーは全世界の株式に投資、S&P500は米国企業だけに絞って投資を行います。

| 項目 | オールカントリー | S&P500 |

|---|---|---|

| 投資対象 | 全世界(約50カ国)の株式 | 米国の主要企業約500社 |

| 構成国(例) | 米国、日本、英国、中国など | 米国のみ |

| 分散性 | 非常に高い(地理的分散) | 低い(米国への集中) |

| 特徴 | 世界経済の成長を反映 | 米国経済の成長を反映 |

「S&P500の企業も米国外の国で稼いでいるから分散投資になるのでは?」と思うかもしれません。

たしかにグローバル企業が多いですが、S&P500に含まれるのは米国市場に上場している企業のみです。米国市場が暴落すれば、米国外で稼ぐ企業の株価も大きく下がる可能性があります。

S&P500だけに投資すると新興国の成長を取り逃がすリスクがある

S&P500だけに投資すると、米国以外の急成長企業から得られるリターンを逃してしまいます。

たとえば中国企業は2010年代に急成長し、一時的に大きなリターンをもたらしました。インドのIT企業も近年成長を続けています。

S&P500だけに投資していた人は、これらの成長機会を直接得ることはできませんでした。

一方、オールカントリーなら話は変わります。成長する国の株式市場が拡大すれば、その国の比率が自動的に上がる仕組みのため、人口増加や経済発展に合わせてポートフォリオが自動的に調整されます。

「今は米国が強いけれど、30年後はわからない」この不確実性に対応できるのがオールカントリーの強みなのです。

2. 上位の構成銘柄

上位の構成銘柄を見ると、両者はほぼ同じ企業で占められています。

オールカントリーは米国が約6割を占めるため、S&P500と上位銘柄が重なっています。

| 順位 | オールカントリー(MSCI ACWI) | S&P500 |

|---|---|---|

| 1 | NVIDIA | NVIDIA |

| 2 | Apple | Microsoft |

| 3 | Microsoft | Apple |

| 4 | Amazon.com | Amazon.com |

| 5 | Meta Platforms | Meta Platforms |

| 6 | Broadcom | Broadcom |

| 7 | Alphabet A | Alphabet A |

| 8 | Alphabet C | Tesla |

| 9 | Tesla | Alphabet C |

| 10 | Taiwan Semiconductor | Berkshire Hathaway |

「同じ銘柄が多いのなら、どちらも同じでは?」と感じるかもしれません。しかし、重要なのは「どれだけの資金がこれらの企業に集中しているか」です。たとえば、10万円を投資した場合で考えてみましょう。

| 投資信託 | 上位10銘柄の占める割合 | 10万円投資した場合 |

|---|---|---|

| オールカントリー | 約24% | 2万4000円 |

| S&P500 | 約39% | 3万9000円 |

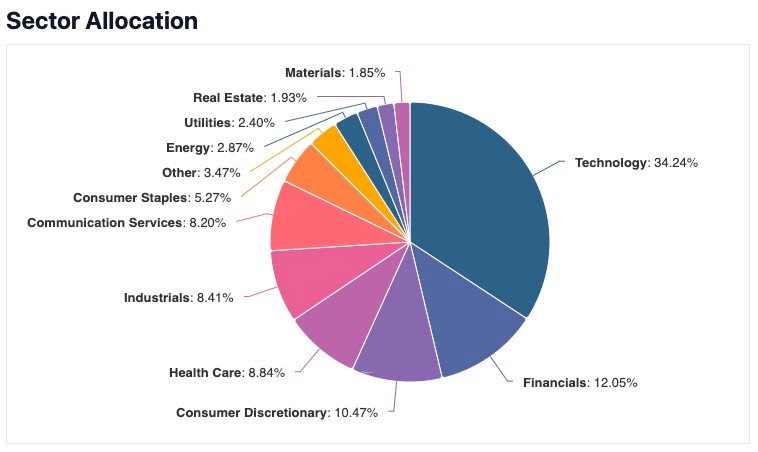

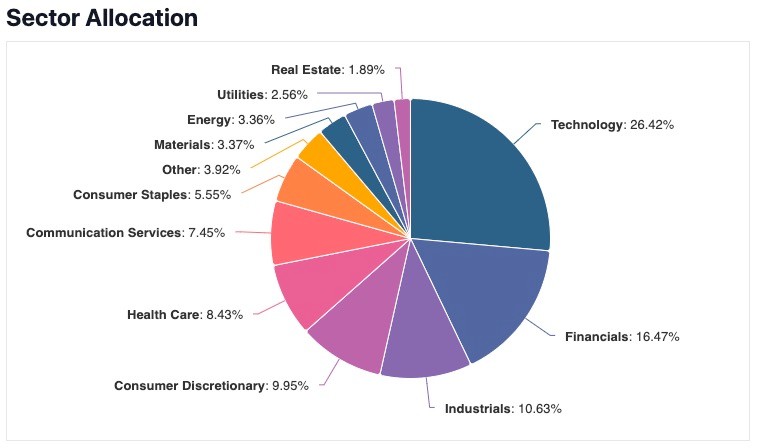

この差は想像以上に大きな違いです。S&P500は、投資額の4割近くが上位10社に集中しており、IT企業に約34%の資金が集中している状態といえます。

一方で、オールカントリーのIT企業への配分は約26%にとどまります。

S&P500はIT企業が好調なら大きなリターンが期待できますが、不調になったときの影響が多大となるリスクがあるのです。

3. 過去のトータルリターン

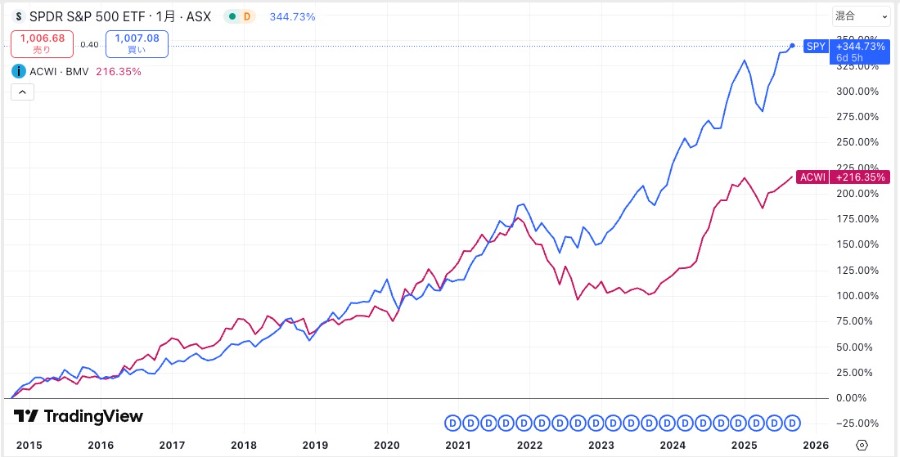

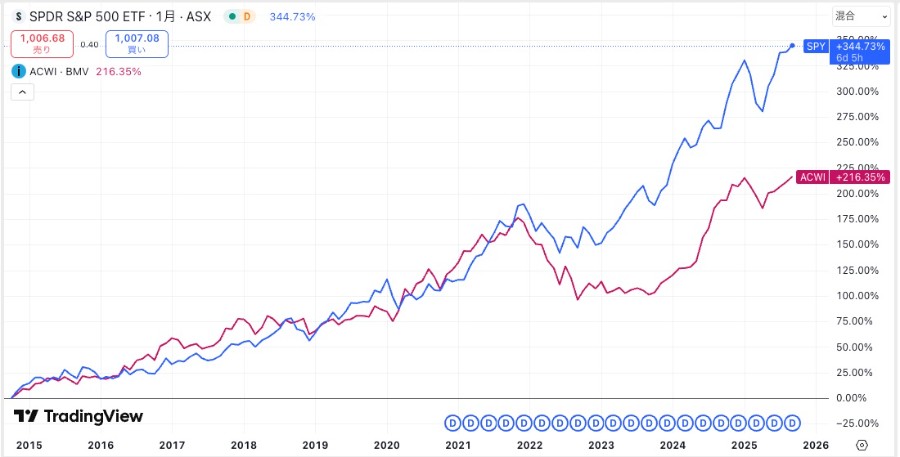

過去10年間でS&P500は約345%上昇したのに対し、オールカントリーは約216%の上昇にとどまりました。

S&P500が大きく上回った理由は、GAFAM(Google、Amazon、Facebook、Apple、Microsoft)などの米国ハイテク企業が世界経済をリードしてきたからです。

「じゃあS&P500を選べばいいのでは?」と思うかもしれません。しかし、過去の実績が将来のパフォーマンスを保証するものではありません。

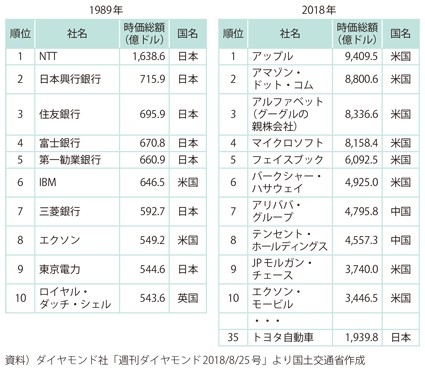

1989年には世界時価総額トップ10の7社が日本企業でしたが、30年後には米国企業8社に入れ替わりました。

米国が今後も強いと考えるか、中国やインドなどの新興国が台頭すると考えるか。あなたの未来予測で選択は変わります。

4. 想定されるリスクと値動き

S&P500は高いリターンが期待できる分、リスクも高くなります。

米国経済が不調になれば、投資資産は直撃を受けます。2020年のコロナショック時、S&P500は約32%下落したのに対し、オールカントリーは約25%の下落にとどまりました。

為替のリスクも見逃せません。S&P500は100%米ドル建て資産です。1ドル150円から120円になれば、たとえ株価が変わらなくても円換算で20%の損失となります。

一方で、オールカントリーは複数の国と通貨を分散しているため、特定地域のショックや為替変動の影響をそれほど受けません。

「リスクを抑えたい」なら分散性の高いオールカントリー、「リスクを取ってでも高いリターンを狙いたい」ならS&P500を選ぶのが良いでしょう。

S&P500の円安・円高の影響はどれくらい?

円安・円高によってS&P500がどれくらい影響を受けるのか、深掘りして説明します。

過去10年で1ドル80円から150円まで円安が進みました。この間、ドル建て資産は為替だけで約90%も価値が高まったことになります。具体的な数字で見てみましょう。

| 期間 | S&P500(ドル建て) | S&P500(円建て) | 為替の影響 |

|---|---|---|---|

| 2014-2024年の年率リターン | 約11% | 約15% | +4% |

つまり、年15%のリターンのうち、4%分は円安効果によるものでした。株価の上昇だけでなく為替の追い風も受けていたわけです。

「じゃあ円高になったら大損?」という不安があるでしょう。1ドル150円から120円になった場合のシミュレーションは、以下のとおりです。

| 投資額 | 150円時の評価額 | 120円時の評価額 | 損失率 |

|---|---|---|---|

| 100万円 | 100万円 | 80万円 | -20% |

株価が変わらなくても、為替だけで損失率は20%です。S&P500の高いリターンには、こうした為替リスクも含まれていることを忘れないようにしましょう。

5. 手数料となる信託報酬

投資信託を持っている限り、発生するコストが信託報酬です。

S&P500とオールカントリーの手数料を「eMAXIS Slim」シリーズで比較してみましょう。

| ファンド名 | 運用管理費用(税込) |

|---|---|

| eMAXIS Slim 全世界株式(オール・カントリー) | 0.05775% |

| eMAXIS Slim 米国株式(S&P500) | 0.0814% |

「S&P500の方が手数料が高いから損?」と思うかもしれませんが、年間100万円投資した場合のコスト差は約360円です。

長期投資でこの差が運用成果を左右することはほぼありません。

eMAXIS Slimに限っては、投資信託説明書(交付目論見書)でかかる手数料を確認の上、投資対象やリスクの違いで選ぶことが大切です。

Yahoo!知恵袋でも、オールカントリーとS&P500のどちらに投資すべきか、また複数保有する意味があるのかについて悩む声が見られました。

emaxis slimシリーズで、オールカントリー、先進国、S&P500は米国比率が高く、大きな違いはないのに加えて、複数持つことで信託報酬がその分掛かるので、あまりメリットはないで間違いないでしょうか。オールカントリー一本で運用した方が良いでしょうか。

引用:Yahoo!知恵袋

それぞれの特徴を比較検討しても、結局自分の場合はどうすればいいのか迷ってしまいますよね。専門家プロファイルには、あなたの資産状況や目標に合わせた最適なポートフォリオの組み方をアドバイスしてくれる専門家がいます。一度相談してみてはいかがでしょうか。

あなたに合うのはどっち?オルカンとS&P500の選び方

「結局、オールカントリーとS&P500、どっちを選べばいいの?」そんな悩みを抱えている方も多いのではないでしょうか。

ここまで見てきた5つの違いを踏まえて、あなたの投資スタイルに最適な答えを一緒に見つけていきましょう。

選び方の基本的な考え方は以下の通りです。

- リスクを抑えて安定運用したいならオールカントリー

- 高いリターンを積極的に狙うならS&P500

- 両方買う場合は投資方針に合わせて検討

「私にはどれが合うんだろう?」と迷うのは当然のこと。ここでは具体的な判断基準をお伝えしますので、きっと自分にぴったりの選択が見えてくるはずです。

リスクを抑えて安定運用したいならオールカントリー

リスクを抑えながら安定的に資産を増やしたい方には、オールカントリーが向いているでしょう。

約50カ国・3,000銘柄に分散投資することで、特定の国や企業の不調による影響を軽減できます。

「でも世界同時株安になったら意味ないのでは?」と思うかもしれません。たしかに世界的な金融危機では、分散投資でも大きな下落は避けられないでしょう。

しかし、どの国が将来の経済の主役になるか誰にもわかりません。米国の時代がこのまま続く可能性も、将来は中国やインドが台頭する可能性も考えられます。

予測できないからこそ世界全体に投資する、この「予測しない」謙虚な姿勢がオールカントリーの本質です。投資の世界に絶対はありません。

全世界に広く分散することで大きな失敗を避けることがオールカントリーを選ぶ理由です。

高いリターンを積極的に狙うならS&P500

今後も米国が世界をリードすると考える方には、S&P500が向いています。

S&P500は過去10年間で大幅に上昇し、オールカントリーを上回るリターンを記録しています。

ただし、集中投資のリスクは理解しておく必要があります。米国一強の時代がいつまで続くかは誰にもわからず、高いリターンの裏には高いリスクがあります。

このトレードオフを受け入れるなら、S&P500は有力な投資先だといえるでしょう。

両方買う場合は投資方針に合わせて検討

オールカントリーとS&P500の両方に投資するのも一つの手です。

両方買うとどうなるか、表で確認してみましょう。

| 保有比率 | 米国株の割合 | 特徴 |

|---|---|---|

| オールカントリー 100% | 約60% | 世界分散を重視 |

| オールカントリー 50%+S&P500 50% | 約80% | 米国寄りの積極運用 |

| オールカントリー 70%+S&P500 30% | 約72% | バランス型 |

| S&P500 100% | 100% | 米国集中投資 |

組み合わせの比率を検討する際「自分の投資方針に合っているか?」を考える必要があります。

米国の成長性を重視しつつ、他国にも投資したい方は、オールカントリーとS&P500を組み合わせることで米国比率を調整可能。

たとえば「オールカントリー 50%+S&P500 50%」なら、米国株の比率を約80%まで高められます。

ただし、両者は値動きが似ているため、分散効果は限定的です。

より本格的なリスク分散を求める場合は、債券や金(ゴールド)など株式と異なる値動きをする資産クラスも検討してみてください。

両方買うメリット・デメリット

オールカントリーとS&P500を両方持つメリットとデメリットについても見ておきましょう。

| 項目 | メリット | デメリット |

|---|---|---|

| 運用の柔軟性 | 相場に応じて比率調整が可能である | リバランスの判断が必要である |

| リスクとリターン | 自分好みの米国比率に調整できる | 中途半端になる可能性がある |

| 管理面 | 投資の勉強になる | 手間が増える |

| 心理面 | 分散している安心感がある | どっちつかずで迷いやすい |

「結局どれがいいの?」と迷うかもしれません。結論、正解はありません。投資経験やリスク許容度、将来の見通しで最適な選択は変わります。

初心者なら1本でシンプルに、投資に慣れてきたら2本持ちで調整する、この段階的なアプローチも合理的な選択の一つです。まずは少額から始めて自分に合うスタイルを見つけていくのが一番でしょう。

Yahoo!知恵袋では、すでに両方に投資しているものの、今後の投資先としてどちらを優先すべきか悩んでいる、といった声が見られました。

s&pに月1万、オールカントリーに5千円入れてるんですけど投資額増やそうと思っててこの2つのどちらかに入れるから、それとも別のやつに入れるかどれがいいでしょうか?

引用:Yahoo!知恵袋

オールカントリーとS&P500はどちらも魅力的な選択肢のため、多くの方が投資先の選択に悩むようです。

自身の投資方針や将来の見通しに迷いがあるなら、専門家プロファイルで資産運用のプロに相談してみてはいかがでしょうか。

オールカントリーとS&P500を新NISAで活用する投資戦略

「新NISAって始めてみたいけど、つみたて投資枠と成長投資枠をどう使い分ければいいんだろう…」そんな疑問を抱えている方も多いのではないでしょうか。

ここでは、新NISAを最大限に活用するための3つのポイントを見ていきましょう。

- つみたて投資枠の基本的な使い方

- 成長投資枠を有効活用する方法

- 非課税メリットを最大化するポートフォリオ

特にオールカントリーとS&P500を使った運用方法を中心に、初心者の方でも迷わず実践できる具体的な戦略をお伝えします。

つみたて投資枠の基本的な使い方

年間120万円まで使える新NISAの「つみたて投資枠」は、長期の積立投資を支援する制度です。

月10万円まで積立可能ですが、月1万円でも5千円でも無理のない金額から始められます。初心者なら、まずS&P500かオールカントリーの1本に集中する方がシンプルです。

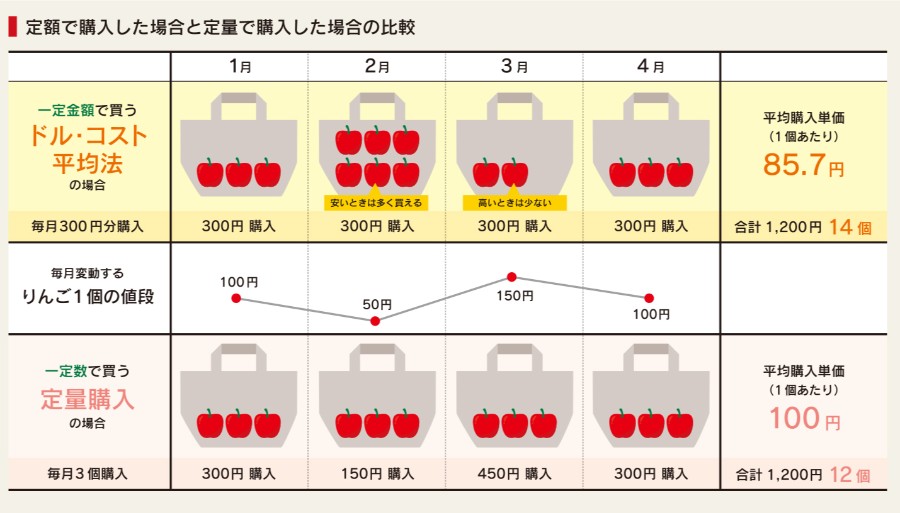

設定後は、市場が下がっても上がっても、同じ金額を自動的に買い続けます。これはドルコスト平均法とよばれる投資手法です。

基準価格が高い時は少なく安い時は多く買えるため、購入単価が平均化されるメリットがあります。

たとえば120万円を一度に投資した直後に暴落すると大きな損失になりますが、毎月10万円ずつ投資すれば暴落時も安く買い増しできるため、大きな損失を避けやすくなるのです。

成長投資枠を有効活用する方法

年間240万円まで使える「成長投資枠」は、個別株も買える自由度の高い枠です。

「個別株に挑戦すべき?」と悩む方も多いかと思いますが、初心者はまずつみたて投資枠と同じファンドで運用するのがおすすめ。オールカントリーやS&P500なら管理が簡単で、長期的な成長が期待できます。

成長投資枠の使い方に応じたメリットとデメリットを表でまとめたので、参考にしてください。

| 投資枠の使い方 | メリット | デメリット |

|---|---|---|

| 同じファンドで統一する | 管理が簡単で方針がブレない | 面白みに欠ける |

| 個別株も組み入れる | 高リターンの可能性がある | 銘柄選びが難しくリスク増大する |

| 他の投資信託も追加する | さらなる分散効果が期待できる | 管理が複雑になる |

ボーナスが出たら成長投資枠でまとめて投資するといった使い方も良いでしょう。

売却しても翌年には枠が復活するため、住宅購入や教育資金が必要になったら遠慮なく売却できます。

ただし、投資に絶対はないため、世界経済や米国経済の状況によっては損失が出る可能性がある点には注意してください。

非課税メリットを最大化するポートフォリオ

新NISAの最大の魅力は利益が全額非課税になることです。

通常は投資で得た利益の約20%が税金として引かれます。100万円の利益なら約80万円しか手元に残りません。新NISAならこの20万円もあなたのものになります。

非課税のメリットを最大化するコツは長期保有です。10年、20年と持ち続けることで複利効果と非課税メリットが重なります。

| 運用期間 | 元本360万円の期待資産額(年率5%) | 非課税メリット |

|---|---|---|

| 10年 | 約465万円 | 約21万円の節税 |

| 20年 | 約602万円 | 約48万円の節税 |

| 30年 | 約780万円 | 約84万円の節税 |

短期売買は避けましょう。売買のたびに複利効果が途切れ、非課税枠も消費します。

Yahoo!知恵袋では、新NISAでオールカントリーとS&P500のどちらを選ぶべきか、将来的なリターンについて悩む声が見られました。

新NISAで、S&P500かオールカントリーか論争がありますが、今まではSP500の方がリターンは良かったけど、今後オールカントリーのリターンはS&P500より良くなると思いますか?

引用:Yahoo!知恵袋

どちらの指数が将来的に優位になるかは誰にも予測できず、悩んでしまうのは当然のことです。自身の投資方針やリスク許容度に合わせたポートフォリオを組むために、一度お金の専門家に相談してみてはいかがでしょうか。

オールカントリーとS&P500に関するよくある質問

最後に、オールカントリーとS&P500に関するよくある質問にお答えします。疑問をお持ちの方は参考にしてください。

主なデメリットは米国株の比率が高くなりすぎることです。オールカントリーの約60%が米国株なので、S&P500を追加すると米国偏重になります。

また両ファンドの値動きはほぼ連動するため、分散効果は限定的です。管理の手間が増える割にメリットは少ないといえるでしょう。

多くの投資家は、オールカントリー1本で資産形成が可能です。

このファンドは約50カ国、数千銘柄に分散投資できます。世界の株式市場の85%以上をカバーしている優れた商品です。

株式投資の分散という意味ではこれ以上の商品は必要ありませんが、以下のような場合は他の商品の検討も考えられます。

| ケース | 追加を検討する商品 |

|---|---|

| 株式100%のリスクが高いと感じる | 債券ファンド |

| より高いリターンを狙いたい | S&P500や新興国株式 |

| 為替リスクを抑えたい | 国内株式 |

リスク許容度と投資目標に合わせて判断してください。

S&P500を避けた方がいいケースは3つあります。

- 米国一国への集中が不安な方

- 今後は新興国が成長の中心になると考える方

- 巨大テック企業の値動きに振り回されたくない方

これらに該当するなら、オールカントリーの方が適しているでしょう。

オールカントリーは世界経済の成長と連動するため、長期的には上昇が期待できるでしょう。

短期的な変動はありますが、世界人口の増加と技術革新により、経済は成長し続けるという予測も。

2025年9月現在、オールカントリーは米国が約6割を占めていますが、将来インドや中国の経済が拡大すれば比率は自動的に調整されるため、どの国が成長してもオールカントリーなら恩恵を受けられます。

オールカントリーとS&P500を両方買う場合、以下の割合を参考にしてください。

| 投資方針 | オールカントリー | S&P500 | 米国比率 |

|---|---|---|---|

| 世界分散重視 | 80% | 20% | 約68% |

| バランス型 | 70% | 30% | 約72% |

| 米国成長重視 | 50% | 50% | 約80% |

ただし、どちらか1本の方が管理は簡単です。両方持つと定期的に米国比率を確認したり、リバランスを考えたりする手間が増えます。

シンプルさを重視するなら1本、細かく調整したいなら2本という選択が良いでしょう。

まとめ

本記事では、オールカントリーとS&P500のどちらを選ぶべきかについて解説しました。

リスクを抑えたいなら全世界に分散するオールカントリー、高いリターンを狙うなら米国に集中するS&P500が適しています。自身の投資方針に合わせてどちらか一方を選ぶことが重要です。

年齢別の投資額や他商品との組み合わせなど、個別相談が必要な場合は、幅広い専門家が回答する専門家プロファイルの無料Q&Aを活用して、専門家に相談してみてはいかがでしょうか。