3人家族の生活費、平均いくら?内訳と節約方法を解説

子供のいる3人家族にとって、生活費の悩みは尽きないものですよね。周りの家庭がどれくらいの費用で生活しているのか、気になってしまうのも自然なことです。

この記事では、公的なデータに基づいた3人家族の平均生活費から、すぐに実践できる具体的な節約術、そして将来のための賢いお金の使い方まで、あなたの家計を詳細に見直すためのヒントを徹底的に解説します。

漠然としたお金の不安を解消し、無理なく貯蓄できる理想の家計を一緒に目指しましょう。

3人家族の生活費平均と内訳

3人家族になると、子どもの成長とともに出費は増え、お金について漠然とした不安を感じる方も少なくありません。まずは客観的なデータと自分の家計を見比べて、現在地を把握することから始めましょう。ここでは、公的な統計データを基に、3人家族のリアルな生活費について解説します。

3人家族の平均生活費はいくら?

総務省統計局の家計調査報告(2023年)によると、3人家族の月間平均生活費は約33万円です。ただし、これはあくまで全国平均の数字であり、住んでいる地域やライフスタイルによって大きく変動します。例えば、家賃の高い都市部に住んでいれば、この金額を上回ることも珍しくありません。

また、平均値は極端に高い数値に引っ張られやすいため、より実態に近い「中央値」を参考にすることも大切です。このことを踏まえた上で、まずは平均額を一つのベンチマークとして、ご自身の家計と比べてみると良いでしょう。「平均より高い/低い」と一喜一憂するのではなく、現状を客観的に把握することが家計改善のスタートラインになります。

生活費の内訳と費目別の平均額

自分の立ち位置を知るためにも、具体的に何にどれくらいのお金をかけているのかを知ることは重要です。ここでは、3人家族の主な費目ごとの平均的な支出額を一覧表にまとめました。ご自身の家計簿と見比べて、見直しのヒントを探してみましょう。

| 費目 | 平均支出額(月) | 簡単な解説と見直しポイントのヒント |

|---|---|---|

| 食費 | 約88,000円 | 外食費や嗜好品の購入頻度を見直すだけでも効果が出やすい項目です。 |

| 住居費 | 約20,000円 | 持ち家世帯が多いため低い数値になっています。賃貸の場合はこの金額を大きく上回ります。 |

| 光熱・水道代 | 約26,000円 | 電力・ガス会社の切り替えや、省エネ家電の導入で削減が期待できます。 |

| 通信費 | 約15,000円 | 格安SIMへの乗り換えや、不要なオプションの解約が有効です。 |

| 教育費 | 約13,000円 | お子さんの年齢や進路(公立・私立)によって大きく変動する項目です。 |

| 教養娯楽費 | 約34,000円 | 家族の楽しみも大切にしつつ、メリハリをつけた使い方を意識しましょう。 |

(出典:総務省統計局「家計調査報告 家計収支編 2023年」二人以上の世帯のうち勤労者世帯のデータを参考に作成)

また、さらに具体的にご自身の家計について診断したい場合は、専門家に相談するのも良い手です。実際に、専門家プロファイルには以下のような専門家に家計診断を尋ねる投稿がたくさんあります。

専門家プロファイルでは、ファイナンシャルプランナーの渡辺行雄さんが、寄せられた家計についての相談に答えています。

【質問(要約)】

家計診断をしてほしいです。

夫30歳、妻27歳、長男1歳の3人家族です。現在、夫の実家で同居しています。

手取り収入は夫は月24万円+賞与70万円、妻は月20万円+賞与70万円です。

支出は、実家に入れる生活費(3万円)に加えて、携帯・ネット代、保険、奨学金返済、保育料、車関連費(駐車場・ガソリン・交通費など)、小遣い、医療費、雑費などで月30万円ほどです。

その結果、同居で生活費を抑えていても、毎月13万円しか貯蓄できない状況です。

さらに、年間支出として、車ローン・自動車保険・旅行費などで約88万円がかかり、ボーナスからの貯金は年52万円でした。

年間では、現金で約208万円+学資保険など約26万円を積み立てているが、車維持費や交通費は削れず悩んでいます。

気をつけるべきところなどがあればご教示ください。

【回答】

はじめまして。個別相談専門のファイナンシャル・プランナーとして活動しています、渡辺と申します。

ご夫婦合わせた世帯の手取り月収44万円に対して、月13万円の貯蓄は貯蓄率約29.5%でかなり高水準になっています。今の水準をこれからも維持していって頂ければ十分な水準です。

また、家計簿データを見る限り、明確に過剰と言える支出項目は見当たりませんので、家計管理はしっかりとできています。

現状の収支は、夫の収入で家計を回し、妻の収入は自分の支出を差し引いた分がほぼ貯蓄に回っている構図になっており、家計としては健全だと言えます。

今の水準を維持できれば十分で、特に悩む必要はありませんので大丈夫ですよ。

このように専門家プロファイルでは無料であなた個人の相談に専門家が答えてくれます。専門家から「大丈夫」と言われることで、不安がおさまることもあるでしょう。

もしあなたが家計の悩みを抱えているなら、専門家に相談してみてはいかがでしょうか。

手取り別シミュレーションと理想の家計バランス

ここでは、手取り月収別の家計シミュレーションをしてみましょう。あくまでモデルケースですが、ご自身の月収に近い家計のモデルと見比べることで、改善の具体的なヒントが見つかるはずです。また、理想的な家計の割合についても解説しますので、ぜひ参考にしてください。

手取り20~25万円の家計シュミレーション

手取り20〜25万円で3人家族が生活するのは、かなり厳しい道のりです。貯蓄に回す余裕はほとんどなく、日々のやりくりが中心になります。

| 費目 | 金額(目安) | 備考 |

|---|---|---|

| 手取り収入 | 250,000円 | |

| 家賃 | 70,000円 | 郊外や築年数の経った物件 |

| 食費 | 50,000円 | 外食はほぼゼロ |

| 水道光熱費 | 20,000円 | |

| 通信費 | 10,000円 | 格安SIMの利用 |

| 保険料 | 10,000円 | 必要最低限の保障 |

| 日用品・雑費 | 15,000円 | |

| 子ども費 | 20,000円 | 保育料・おむつ代など |

| お小遣い | 20,000円 | 夫婦で各1万円 |

| 交通費 | 10,000円 | |

| 娯楽費 | 5,000円 | |

| 貯蓄 | 10,000円 |

この生活を実現するためには、以下のような選択が求められるかもしれません。

- 車の保有は諦め、主な移動手段は公共交通機関か自転車にする。

- 民間の医療保険や学資保険への加入は見送る。

- 外食は月1回、家族の誕生日など特別なイベントのみに限定する。

- 夫婦それぞれのお小遣いは月1万円以下に設定する。

- 衣服はセール品を狙うか、フリマアプリなどを積極的に活用する。

手取り30万円の家計シミュレーション

手取り30万円になると、少しだけ心にゆとりが生まれます。しかし、油断するとあっという間にお金がなくなることもあります。ここで貯蓄体質を作れるかが将来の分かれ道です。

| 費目 | 金額(目安) | 備考 |

|---|---|---|

| 手取り収入 | 300,000円 | |

| 家賃 | 80,000円 | |

| 食費 | 60,000円 | 月1〜2回の外食込み |

| 水道光熱費 | 20,000円 | |

| 通信費 | 8,000円 | 格安SIM・光回線セット割 |

| 保険料 | 15,000円 | |

| 日用品・雑費 | 15,000円 | |

| 子ども費 | 30,000円 | |

| お小遣い | 30,000円 | 夫婦で各1.5万円 |

| 交通費 | 12,000円 | |

| 娯楽費 | 10,000円 | |

| 貯蓄 | 20,000円 |

さらに貯蓄を増やすための具体的なアクションは以下の通りです。

- ふるさと納税を限度額まで活用し、お米や肉などの返礼品で食費を抑えられます。

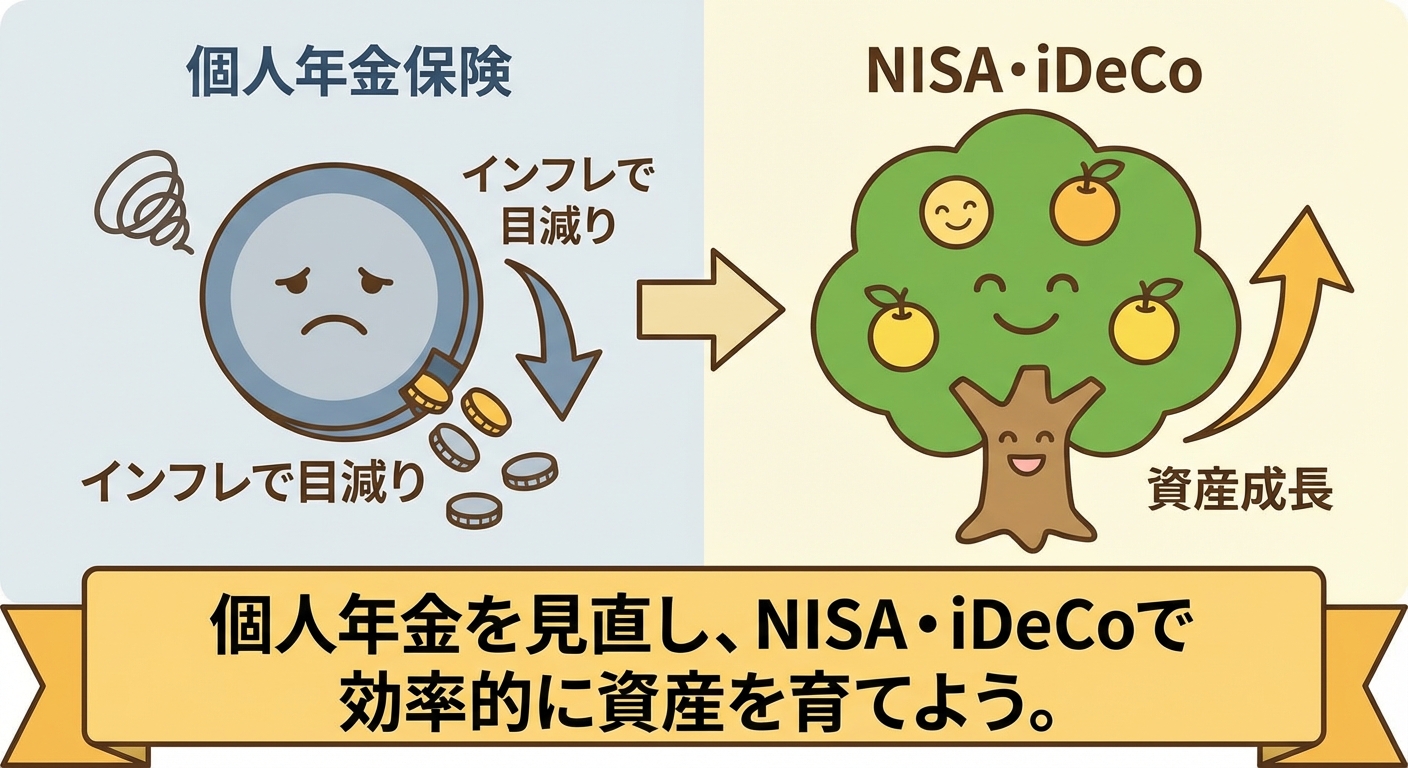

- NISAなど非課税制度を利用し、月5,000円からでも積立投資を始めてみましょう。

- 夫婦どちらかが副業やスキルアップで、月1万円でも収入を増やす道を探るのも良い方法です。

手取り40万円の家計シミュレーション

手取り40万円あれば、生活に安定感が生まれます。日々のやりくりだけでなく、将来を見据えたお金の使い方が重要になる段階です。

| 費目 | 金額(目安) | 備考 |

|---|---|---|

| 手取り収入 | 400,000円 | |

| 家賃 | 100,000円 | |

| 食費 | 70,000円 | |

| 水道光熱費 | 22,000円 | |

| 通信費 | 8,000円 | |

| 保険料 | 20,000円 | |

| 日用品・雑費 | 20,000円 | |

| 子ども費 | 40,000円 | 習い事も検討可能 |

| お小遣い | 40,000円 | 夫婦で各2万円 |

| 交通費 | 15,000円 | |

| 娯楽費 | 20,000円 | |

| 貯蓄・投資 | 45,000円 |

生まれた余裕資金は、計画的に活用することが大切です。

- 貯蓄とは別に、月3万円以上をNISA口座で積立投資に回しましょう。

- 子どもの教育資金として、児童手当を全額貯蓄し、ジュニアNISAも検討できます。

- 住宅ローンがある家庭は、繰り上げ返済を計画して総支払額の削減を目指しましょう。

- 将来のキャリアアップのため、資格取得やセミナー参加などの自己投資も行えます。

- 年に1回は家族旅行に出かけるなど、生活の質を高めるお金も計画的に使うことが大切です。

家計の黄金比は「5:3:2」

家計の改善にどこから手をつけていいか分からないなら、まずは理想の家計バランスを知ることから始めましょう。有名な「黄金比」は、手取り収入を「消費5:浪費3:貯蓄2」の割合で分ける考え方です。

この比率をあなたの家計に当てはめてみることが、改善の第一歩となります。

- 消費(50%): 家賃、食費、水道光熱費など、生活に不可欠な支出です。

- 浪費(30%): 趣味、外食、旅行など、人生を豊かにするための支出を指します。

- 貯蓄・投資(20%): 将来のための貯金や資産形成に回すお金です。

また、このような理想のバランスに近づけるための、具体的なステップはこちらです。

- まず家計簿アプリなどを使い、1ヶ月の支出を正確に記録して現状を把握しましょう。

- 全ての支出を「消費」「浪費」「貯蓄」の3種類に分類してみてください。

- 割合が最も大きい「消費(特に固定費)」から見直しに着手します。

- 次に「浪費」を見直し、本当に満足度の高いお金の使い方か自問してみましょう。

- いきなり黄金比を目指さず、まずは「貯蓄15%」など少しずつ目標を設定することが大切です。

こうして、「5:3:2」の家計バランスにすることで、3人家族でも安定した生活と資産形成ができるようになるでしょう。

固定費の見直しで生活費を削減!

生活費を削減したくても、「節約」と聞くと、食費を切り詰めたり、欲しいものを我慢したり…といった苦しいことばかりをするイメージがありませんか?実は、もっと楽に、そして効果的に生活費を削減する方法があります。それが「固定費」の見直しです。一度手をつければ、その効果が毎月ずっと続くため、家計改善の第一歩として最もおすすめです。

固定費削減が効果的な理由とそのメリット

生活費を減らしたいなら、真っ先に手をつけるべきは固定費です。固定費とは、家賃や通信費、保険料など、毎月ほぼ決まった額が出ていく支出のことです。固定費削減の最大のメリットは、一度の手続きで節約効果が自動的に続く点にあります。日々の細かな我慢が不要なため、精神的な負担が少なく「節約疲れ」に陥りにくいでしょう。また、削減できる金額も大きいため、家計が改善している実感を早く得られ、モチベーションも維持しやすくなります。

光熱費(電気・ガス)の見直し術

毎日使う電気やガスも、実は見直しの余地が大きい項目です。特に電力やガスは自由化によって、自分に合った会社やプランを自由に選べるようになっています。

まずは電力会社の切り替えを検討しましょう。ライフスタイルに合った新電力へ乗り換えるのが効果的です。例えば、夜間の電気使用量が多い家庭なら夜間割引プラン、ガスとセットで契約すると安くなるプランなどがあります。

また、少し先の投資になりますが、古い家電を省エネ性能の高いモデルに買い替えると、長期的に見て電気代を大きく抑えられ、おすすめです。

通信費(スマホ・ネット)の見直し術

今や生活に欠かせないスマートフォンやインターネット。しかし、契約プランを何年も見直していないなら、払いすぎている可能性が高いかもしれません。

大手キャリアから格安SIMへの乗り換えや、使っていない有料オプションの解約、また家族で通信会社を揃えて「家族割」を利用することで、通信費の大幅な削減に繋がります。

2年契約の更新月など、契約解除料がかからないタイミングを狙って見直すのが賢い方法です。

ただ、安さだけを見るのではなく、通信速度やサポート体制も考慮して、ご自身の使い方に合ったサービスを選ぶことが後悔しないコツです。

家賃・住宅ローンの見直しと代替案

家計の中で最も大きな割合を占める住居費は、見直しに成功すれば削減効果も絶大です。少しハードルは高いですが、時間をかける価値は十分にあります。

賃貸住宅にお住まいの場合は、契約更新のタイミングで周辺の家賃相場を調べ、家賃引き下げの交渉を試みましょう。

また、住宅ローンを組んでいるなら、現在より金利の低いローンへの借り換えで、総返済額を大幅に減らせる可能性があります。余裕資金があるなら、繰り上げ返済で元金を減らし、将来支払う利息を軽減するのも有効な手段です。ただし、借り換えには手数料がかかるため、諸費用を含めてもメリットがあるか慎重なシミュレーションが必要です。

変動費の節約術

「節約疲れ」するだけの変動費削減はやめるべき

「節約」と聞くと、つい細かい我慢や努力をイメージしがちです。しかし、特売品を求めてスーパーをハシゴするような節約は、精神的にも肉体的にも疲弊するのに、大した節約にならないことも多いでしょう。

このような「努力のコスパ」が悪い節約は、心をすり減らすだけで長続きしません。変動費の節約は「我慢」ではなく「仕組み」で減らすのが正解です。

この記事を読んで、無理なく続けられる、賢い変動費の削減術を身につけていきましょう。

食費の無駄をなくす工夫と献立術

家計の中でも大きな割合を占める食費は、工夫次第で効果的に削減できます。

例えば、週に一度、1週間分の献立を大まかに計画し、まとめ買いを徹底することで食費の節約に繋がります。お米やお肉などの必需品は、ふるさと納税の返礼品を積極的に活用できます。

また、外食は「月1回の特別な日」などルールを決め、普段は自炊を基本にすることが大切です。自炊をする際は、冷蔵庫の中身を定期的に把握し、食材を無駄なく使い切る意識を持つことが重要です。

交通費・娯楽費の賢い使い方

交通費や娯楽費については、楽しみを我慢するのではなく、賢くお金を使う方法への考え方の切り替えをおすすめします。

週末の買い物は、車を使わず徒歩や自転車で済ませる習慣をつけると交通にかかる費用を削減できます。また、もし車の維持費が負担なら、必要な時だけ利用できるカーシェアリングを検討できます。

娯楽に関しては、地域の広報誌やWebサイトをチェックし、無料または格安のイベント情報を探してみましょう。図書館を最大限に活用し、本やDVD、子供向けの絵本などを無料で楽しむことも可能です。

このように、交通費や娯楽費は「我慢」ではなく「賢いお金の使い方」へと切り替えることで削減することができます。

日用品・衣服費の節約術

地味にお金を使わざるを得ない日用品や衣服は「本当に今すぐ必要か」を自問自答する癖をつけることが大切です。

そのうち、洗剤やティッシュなどは、品質に強いこだわりがなければプライベートブランドを選ぶと良いでしょう。シャンプーやハンドソープは、コストパフォーマンスの高い詰め替え用を購入するのがおすすめです。また、すぐにサイズアウトする子供服は、フリマアプリなどを賢く利用して購入できます。

日用品を購入するとき、「セールだから」という理由だけで買わず、家にあるもので代用できないか検討することも大切です。

節約を続けるコツ

節約生活で一番難しいのは、実は「続けること」かもしれません。せっかく始めたのに、気づいたら元の生活に…なんて経験、ありませんか?ここでは、無理なく、そして楽しみながら節約を続けるための大切な3つのコツをご紹介します。

QOLを下げない節約のコツ

節約と聞くと「我慢」や「切り詰める」といった苦しいイメージが先行しがちですが、それは大きな誤解です。大切なのは、生活の質(QOL)を下げずに、賢くお金と付き合うことです。

無理な節約はストレスの原因となり、反動で大きな出費に繋がることもあります。本当の節約とは、お金を使うべきところと、抑えるべきところのメリハリをつける技術です。

例えば、日々の食費は工夫して抑えつつ、年に一度の家族旅行にはしっかりお金を使う、といった具合です。そのために、家族で「これだけは譲れない」という楽しみや価値観を共有しておきましょう。

満足度を維持するためには、削減する項目と、心を満たすための支出を明確に分けることが重要です。そして、節約そのものを「家計改善プロジェクト」のように捉え、ゲーム感覚で楽しむ工夫も継続の秘訣になります。

家計簿で支出を可視化する

家計改善の第一歩は、敵を知ることから。つまり、自分のお金が「いつ、どこで、何に」使われているのかを正確に把握することです。そのための最も強力な武器が家計簿です。

まずは1ヶ月だけでも、すべての支出を記録することから始めてみましょう。支出を「見える化」することで、初めて「どこに無駄が潜んでいるか」を発見できます。最近は、レシートをスマホで撮影するだけで自動入力してくれる便利な家計簿アプリも多いので、面倒くさがりな方でも安心です。

こうして、記録をつけることで、コンビニでの何気ない買い物や、使っていないサブスクリプションなど、意識していなかった支出パターンが見えてきます。

月末に支出を振り返り、「これは本当に必要だったか?」と自問する習慣をつけましょう。この小さな気づきの積み重ねが、大きな節約効果へと繋がっていきます。

家族で協力し目標を達成する

節約は、一人で孤独に戦うものではありません。むしろ、家族というチームで挑む「共同プロジェクト」と捉えることで、成功率は格段に上がります。

まずは家族会議を開き、なぜ節約が必要なのか、そしてその先にある楽しい未来(目標)を共有しましょう。「月1万円節約して、夏休みに沖縄旅行へ行く!」など、具体的でワクワクする目標を設定するのがおすすめです。

また、夫や妻、どちらか一方に負担が偏らないよう、お互いの役割を話し合っておくことも大切です。

子供にも、お小遣いの範囲でやりくりを教えるなど、良い金銭教育の機会になります。

目標を達成したら、みんなでピザを食べるなど、ささやかなお祝いをして成功体験を分かち合いましょう。この成功体験が家族の絆を深め、次の目標へ向かうモチベーションを育んでくれます。

まとめ|未来の安心は、今日の小さな一歩から

ここまで、3人家族の生活費の平均を知り、ご自身の家計と比べることで、課題がはっきりと見えてきたのではないでしょうか。

漠然としたお金の不安は、原因を突き止め、具体的な対策を立てることで解消できます。

大切なのは、日々の小さな節約で疲弊するのではなく、一度見直せば効果がずっと続く「固定費」から手をつけることです。効果が大きい上に精神的な負担も少ないため、節約を無理なく続けるための鍵となります。

まずはこの記事をきっかけに、最も着手しやすく効果を実感しやすい光熱費や通信費の見直しから始めてみませんか。その小さな一歩が、将来の教育費や老後資金の不安を解消し、家族の笑顔を守る大きな力になります。

今日の行動で、未来の安心を手に入れましょう。

もし「自分に合った具体的な資産形成のプランを練りたい」、「お金周りのことについて専門家に相談したい」という場合は、無料で専門家に相談できるツールを活用しましょう。

専門家プロファイルでは、あなたのお悩みに対して、専門家が向き合って答えてくれます。