「確定拠出年金はデメリットしかない」は本当?iDeCo・企業型の注意点と失敗しない対策を解説

「確定拠出年金は元本割れするリスクがあると聞くし、60歳まで引き出せないのが不安」

「デメリットが多いなら、加入しない方がいいのかな?」

老後に向けた資金形成の手段として注目されている確定拠出年金(iDeCoや企業型DC)ですが、ネガティブな情報を耳にして加入をためらっている人も多いのではないでしょうか。

ご存じの通り、確定拠出年金にはデメリットがあるのも事実。ですが、デメリットを上回るメリットや、損をしない・失敗しないための対策もあります。

この記事では、確定拠出年金のデメリットから制度を最大限に活用する方法、新NISAとの使い分けまで解説します。

読み終える頃には、確定拠出年金があなたにとって最適な制度なのか、冷静に判断できるようになるでしょう。

そもそも確定拠出年金(iDeCo・DC)とは?基本知識を解説

「確定拠出年金って聞いたことはあるけれど、iDeCoと企業型DCって何が違うの?」そんな疑問を抱えている方も多いのではないでしょうか。

実はどちらも老後資金を準備できる制度ですが、加入方法や掛金の出し方など知っておくべき違いがあります。

ここでは、確定拠出年金を始める前に押さえておきたい3つの基本知識を見ていきましょう。

- iDeCoと企業型DCの違い

- iDeCoは職業別に掛金上限額が異なる

- 3つのタイミング(拠出時、運用時、受取時)で税制優遇を受けられる

自分に合った制度を選んで上手に活用すれば、節税しながら着実に老後資金を準備できます。

まずは基本をしっかり理解して、あなたにぴったりの活用方法を見つけていきましょう。

iDeCoと企業型DCの違い

確定拠出年金には、会社が導入する「企業型DC」と、個人で加入する「iDeCo(イデコ)」の2種類があります。

勤務先で加入するのが企業型DC、個人で金融機関を選んで加入するのがiDeCoと覚えておけばわかりやすいでしょう。両者の違いを表でまとめました。

| 項目 | 企業型DC | iDeCo(イデコ) |

|---|---|---|

| 加入対象者 | 制度を導入している企業の従業員 | 原則として20歳以上65歳未満の公的年金の被保険者 |

| 申込窓口 | 勤務先の会社 | 自分で選んだ金融機関 |

| 掛金の拠出 | 主に会社(従業員の上乗せも可) | 加入者本人 |

| 手数料 | 会社が負担する場合が多い | 加入者本人が負担 |

| 運用商品 | 会社が提示する商品ラインナップから選択 | 自分で選んだ金融機関の商品ラインナップから選択 |

企業型DCは、お勤めの会社が制度を導入していなければ加入できません。

iDeCoは加入条件を満たせば、会社員や自営業者、主婦(夫)など、さまざまな立場の人が利用できます。

企業型DCの3つのタイプ

企業型DCには、会社によって3つのタイプがあります。

| タイプ | 掛金の出し方 | 従業員の負担 |

|---|---|---|

| 通常型 | 会社が全額負担 | 運用手数料の一部を負担する場合あり |

| 選択制DC | 給与の一部を掛金にするか選べる | 給与を減らして掛金にする場合あり |

| マッチング拠出型 | 会社の掛金に従業員が上乗せ可 | 上乗せ分は自己負担 |

どのタイプかは会社によって異なります。詳しくは勤務先の人事・総務部門に確認しましょう。

多くの会社では通常型を採用していますが、最近はマッチング拠出や選択制DCを導入する企業も増えています。制度の詳細は会社によって異なるため、自分の会社がどのタイプか確認することが大切です。

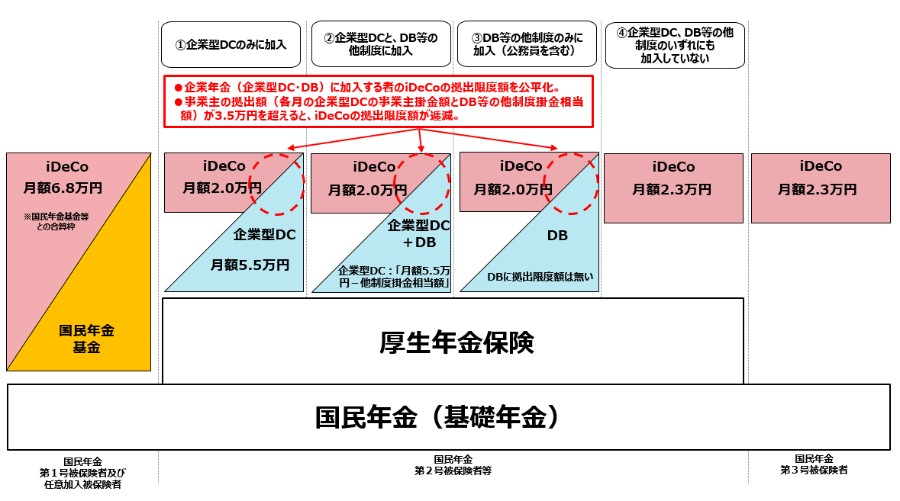

iDeCoは職業別に掛金上限額が異なる

iDeCoの掛金上限額は職業や勤務先の年金制度によって異なります。

| 職業・立場 | 月額上限 | 年額上限 | 備考 |

|---|---|---|---|

| 自営業者・フリーランス | 6.8万円 | 81.6万円 | 国民年金基金との合計額 |

| 会社員(企業年金なし) | 2.3万円 | 27.6万円 | – |

| 会社員(企業型DCのみ) | 2.0万円 | 24.0万円 | 企業型DCと合わせて月5.5万円まで |

| 会社員(DB等あり) | 2.0万円 | 24.0万円 | 企業型DC・DBと合わせて月5.5万円まで |

| 公務員 | 2.0万円 | 24.0万円 | – |

| 専業主婦(主夫) | 2.3万円 | 27.6万円 | 所得控除のメリットはなし |

自営業者やフリーランスは厚生年金がないため、上限が最も高く設定されています。

2024年12月から、DB(確定給付企業年金)等に加入している会社員や公務員のiDeCo上限額が月1.2万円から2.0万円に引き上げられました。

ただし、企業型DCやDBがある場合、それらとiDeCoを合わせて月5.5万円が上限となります。

会社の掛金が多い人は、iDeCoに拠出できる金額が少なくなる場合もあるため注意しましょう。

3つのタイミング(拠出時、運用時、受取時)で税制優遇を受けられる

確定拠出年金では、拠出時、運用時、受取時の3つのタイミングで税制優遇を受けられます。

| タイミング | 税制優遇の内容 | 節税効果の例 |

|---|---|---|

| 拠出時 | 掛金全額が所得控除 | 月2万3,000円拠出すると年間約5万5,000円の節税 |

| 運用時 | 運用益が非課税 | 100万円の利益でも税金0円(通常は約20万円) |

| 受取時 | 退職所得控除または公的年金等控除 | 一定額まで非課税で受け取れる |

掛金は所得控除の対象になるため、所得税と住民税が安くなるなど節税につながります。

また、運用中の利益はすべて非課税です。通常の投資では税金が約20%引かれますが、確定拠出年金は非課税のため、浮いたお金を再投資に回せます。

30年続ければ、複利効果で大きな差が生まれるでしょう。60歳以降の受取時も、退職所得控除や公的年金等控除で税負担を軽減できます。

ただし、原則60歳まで引き出せない制限も。老後資金専用の制度だからこそ、これだけ手厚い優遇が受けられるわけです。

専門家プロファイルでは、投資アドバイザーの荒川雄一さんが、企業型DCとiDeCoのどちらがお得かという質問に回答しています。

月2万円の拠出を考えています。総務担当者から「残業が多いと企業型DCは給与が減る」と言われ、iDeCoとどちらに加入すべきか迷っています。私の状況では、どちらを選択する方が最終的にお得になるのでしょうか。

国際フィナンシャルコンサルタントの荒川雄一です。結論から言うと、加入できるのであれば、企業型を選ばれたほうが良いかと思います。個人型と企業型の大きな違いは、社会保険料にあります。選択制確定拠出年金の場合、掛金は社会保険料の対象外となります。従って、所得控除で税金が下がるだけでなく、毎月引き落としされる社会保険料も下げられる可能性があります。社保の保険料が下がるため、将来もらえる年金額も若干下がる可能性はありますが、大抵のケースでは、メリットの方が多いと言えます。また、確定拠出年金の加入によってかかる事務手数料も、会社型であれば、会社負担となるので、加入できるのであれば、企業型にされたほうが良いと思います。

引用:専門家プロファイル|iDeCoか企業型DCか迷っています。

今回紹介したように、企業型DCにはいくつかのタイプがあり、ご自身の会社の制度や働き方によって最適な選択は異なります。

どちらを選ぶべきか、具体的なシミュレーションも含めて相談したい方は、専門家プロファイルでプロに相談してみてはいかがでしょうか。

確定拠出年金が「デメリットしかない」といわれる5つの理由

「確定拠出年金って本当に始めていいの?」「デメリットが多すぎるって聞いたけど…」そんな不安を抱えている方も多いのではないでしょうか。

ここでは、確定拠出年金を「やめとけ」という声の背景にある5つの理由を、包み隠さずお伝えします。

- 60歳までお金を引き出せない

- 運用次第で元本割れする

- 毎月手数料がかかり続ける

- 将来もらえる金額が確定しない

- 運用商品を自分で選ぶ必要がある

これらのデメリットをしっかり把握しておけば、始めてから「こんなはずじゃなかった」と後悔することを避けられます。

あなたにとって本当に確定拠出年金が合っているか、一緒に確認していきましょう。

1. 60歳までお金を引き出せない

確定拠出年金で積み立てたお金は、原則60歳になるまで引き出せません。

老後資金を確実に準備するための制度なので、途中で使えない仕組みになっています。

子どもの教育費が予想以上にかかったり、マイホームの頭金が必要になったりしても、確定拠出年金のお金は使えません。急な病気や失業で収入が減っても同じです。

「どうしても引き出したい」場合の脱退一時金という制度もありますが、以下のように条件は厳しく設定されています。

- 個人別管理資産が1.5万円以下

- 加入期間が短く、障がい状態になった場合など

60歳まで使えないお金だと割り切って、無理のない金額から始めるのがコツです。

毎月の生活費や教育費とは別に、余裕資金で積み立てていくと安心でしょう。なお、途中で掛金を減らしたり、一時的に停止したりすることは可能です。

2. 運用次第で元本割れする

確定拠出年金は自分で運用商品を選ぶため、増えることもあれば減ることもあります。

投資信託を選んだ場合、積み立てた金額より少なくなる「元本割れ」の可能性があります。

運用商品の選び方も組み合わせる割合も、すべて自分で決めなければいけません。世界的な金融危機が起これば、資産が大きく減ってしまうこともあります。

運用商品は大きく分けて2種類あり、それぞれ特徴が異なります。

| 運用商品の種類 | メリット | デメリット |

|---|---|---|

| 投資信託 | 長期的に増える可能性がある | 元本割れのリスクがある |

| 元本確保型商品 | 元本割れしない | ほとんど増えない |

元本確保型商品(定期預金や保険商品)なら元本割れの心配はありません。

ただし金利は年0.3%程度と低いため、お金はほとんど増えません(2025年9月時点)。

また、手数料を引くとマイナスになることも。物価上昇を考えると目減りする可能性もあります。

自分がどこまでリスクを取れるかを考えて、商品を選ぶことが大切です。

3. 毎月手数料がかかり続ける

確定拠出年金、特にiDeCoに加入すると、運用している間は常に手数料が発生します。

運用で利益が出ていなくても支払う必要があり、長期的に見ると無視できないコストとなるでしょう。

iDeCoで必ず発生する主な手数料は、以下のとおりです。

| 支払先 | 手数料(月額・税込) |

|---|---|

| 国民年金基金連合会 | 105円 |

| 信託銀行 | 66円 |

| 運営管理機関(金融機関) | 0円~数百円程度 |

SBI証券や楽天証券など、運営管理手数料が無料の金融機関もありますが、それでも最低月171円(年間2,052円)は必ずかかります。

月171円の手数料を30年間支払い続けると、総額で61,560円。

みずほ銀行のように運営管理手数料が月260円かかる金融機関を選んだ場合は、30年間で総額15万円を超えてしまいます。

これらの手数料は運用で得た利益を減らしてしまうため、運営管理手数料が無料の金融機関を選ぶのがお得です。

4. 将来もらえる金額が確定しない

確定拠出年金は「拠出(掛金)額」は決まっていますが「給付(受取)額」は決まっていません。

受取額は自分で選んだ商品の運用成績で変わります。うまくいけば増えますが、失敗すれば減ることもあります。

そのため、老後の生活設計を立てにくいのがデメリットです。

たとえば、毎月1万円を40年間積み立てた場合を考えてみましょう。

| 運用利回り | 積立総額 | 将来の受取額 | 増えた金額 |

|---|---|---|---|

| 年率1% | 480万円 | 約590万円 | 約110万円 |

| 年率3% | 480万円 | 約926万円 | 約446万円 |

| 年率-1% | 480万円 | 約400万円 | -80万円 |

運用がうまくいくかどうかで、受取額に300万円以上の差が出ます。

60歳の受け取り直前に市場が暴落すると、大きく資産が減ってしまうことも。

順調に増やしてきた資産が急に減り老後の計画が狂ってしまうリスクや、将来の税制や社会保険制度が変わり手取り額が変わる可能性もあります。

確定拠出年金は「自己責任」の制度です。老後資金がいくらになるかわからない点は理解しておきましょう。

5. 運用商品を自分で選ぶ必要がある

確定拠出年金では、どの金融商品で運用するかをすべて自分で決めなければいけません。

金融機関は投資信託や元本確保型商品など数十種類の商品を用意していますが、どれを選ぶかは自分次第です。

自由に運用できるのはメリットとも言えますが、初心者の方は迷ってしまうかもしれません。

初心者が商品選びで悩むポイントやよくある行動は、以下のようにさまざまです。

| 商品選びの悩み | よくある行動 | 結果 |

|---|---|---|

| 商品が多すぎて分からない | 元本確保型商品を選ぶ | ほとんど増えない |

| リスクが怖い | 元本確保型だけ選ぶ | 税制優遇を活かせない |

| 忙しくて調べる時間がない | 初期設定のまま放置 | 運用チャンスを逃す |

企業型DCの場合、会社が決めた金融機関の商品しか選べないため、自分に合った商品がない場合もあります。

また、元本確保型商品ばかり選んでしまうと、メリットであるせっかくの非課税を活かせません。

運用商品を自分で選ぶのは責任も伴います。知識がないまま始めると、後で後悔することもあるので注意が必要です。

専門家プロファイルでは、専門家プロファイル運営事務局が以下のような質問に回答しています。

転職先の退職金制度で確定拠出年金への加入を検討中の36歳です。しかし、運用商品が多数あり、どれを選べば良いか分かりません。投資初心者におすすめの商品選びの考え方や、具体的な商品の組み合わせについてアドバイスをいただきたいです。

バームスコーポレーションの杉山と申します。さて、具体的な商品ラインナップが不明ですが、日本の株式、日本の債券、外国の株式、外国の債券に4分の1ずつ投資するファンド(一番近いイメージのもので結構です)を選ばれるとよいでしょう。逆に避けたほうがよいのは、債券に投資するファンドにだけ投資することです。また、元本が保障されている商品に過度に投資することも避けたほうがよいでしょう。

確定拠出年金の運用商品選びは、専門的な知識がないと難しいと感じる方も多いでしょう。

自分に合った商品選びで迷ったら、専門家プロファイルでプロに相談してみてはいかがでしょうか。

デメリットだけじゃない|確定拠出年金のメリット3つ

「確定拠出年金ってデメリットばかり目立つけれど、本当にメリットはあるの?」と疑問に感じている方もいるのではないでしょうか。

ここでは、確定拠出年金を「やっぱり始めてよかった」と感じられる3つの大きなメリットを見ていきましょう。

- 掛金が全額所得控除になる

- 運用で出た利益は課税されない

- 受け取るときも税金が優遇される

これらの税制優遇がどれくらいお得なのか、具体的な数字を交えてご紹介します。

1. 掛金が全額所得控除になる

確定拠出年金の一番のメリットは、毎月の掛金が全額「所得控除」の対象になることです。

所得控除とは、税金を計算するときの所得から一定の金額を差し引ける仕組みのこと。所得税と住民税が安くなります。

年収500万円の会社員が、毎月23,000円(年間276,000円)を積み立てた場合を見てみましょう。

| 項目 | iDeCo加入 | iDeCo未加入 |

|---|---|---|

| 1年間の所得税額 | 110,950円 | 138,550円 |

| 1年間の住民税額 | 213,450円 | 241,050円 |

| 1年間の節税額 | 55,200円 | – |

このケースでは年間で約5.5万円も税金が安くなります。

ただ貯金するだけでは、この節税効果は得られません。30年続ければ、約165万円も節税できる計算です。

年末調整や確定申告によって、払いすぎた税金が戻ってきます。掛金を出すだけで税金が安くなるのは、確定拠出年金の魅力だといえるでしょう。

企業型DCで「選択制」を導入している会社では社会保険料も下がりますが、その分将来の厚生年金額や傷病手当金・出産手当金も減ってしまうため、注意が必要です。

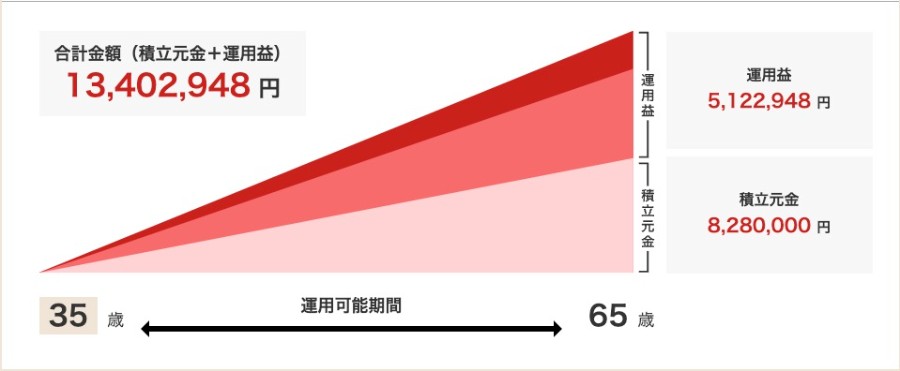

2. 運用で出た利益は課税されない

通常、株式や投資信託で利益(売却益や分配金)が出ると、その利益に対して20.315%の税金がかかります。

一方、確定拠出年金の口座内で得た運用益は全額非課税。

長期運用すればするほど、この非課税メリットが効いてきます。税金として引かれるはずだったお金も再投資に回せるため「複利効果」を最大限に活かせるのです。

運用で得た利益を元本に加えて再投資することで、利益がさらに利益を生む効果のこと。

毎月23,000円を30年間、年率3%で運用した場合を見てみましょう。

| 口座の種類 | 積立元本 | 最終的な資産額 | 運用益(税引後) |

|---|---|---|---|

| 確定拠出年金(非課税) | 828万円 | 約1,340万円 | 約512万円 |

| 通常の課税口座 | 828万円 | 約1,240万円 | 約412万円 |

同じ条件で運用しても、最終的に約100万円の差が生まれます。

運用期間が長いほど、また運用利回りが高いほど、この非課税の恩恵は大きくなります。30年、40年という長期運用では、税金の有無で老後資金に大きな差がつくでしょう。

3. 受け取るときも税金が優遇される

企業型DCもiDeCoも、60歳以降に受け取るときに税金が優遇されます。

受け取り方法は「一時金」か「年金」の2種類で、両方を組み合わせることも可能です。

| 受け取り方法 | 適用される控除 | 控除額の目安 | こんな人におすすめ |

|---|---|---|---|

| 一時金でまとめて | 退職所得控除 | 加入20年:800万円 加入30年:1,500万円 | 退職金が少ない人 |

| 年金で分割して | 公的年金等控除 | 年60~110万円 (年齢・収入により変動) | 毎月の生活費にしたい人 |

| 一時金+年金の併用 | 両方の控除を活用 | それぞれ計算 | バランスよく受け取りたい人 |

一時金の場合、退職所得控除が使えます。

多くの場合、加入期間が30年なら1,500万円までは非課税となりますが、会社の退職金と合算されるため注意が必要です。

同じ年に受け取ると控除枠が共有されるため、5年以上ずらすなど工夫すると良いでしょう。

年金形式の場合、公的年金等の控除が適用されます。

公的年金と確定拠出年金を合わせた金額で税金が計算されるため、受け取り額によっては課税される場合も。

税金の計算は複雑なため、受け取り時期が近づいたら金融機関や税理士に相談することをおすすめします。

専門家プロファイルでは、ファイナンシャルプランナーの吉野裕一さんが、iDeCoに関する以下のような質問に回答しています。

54歳主婦です。相続で収入が増え扶養から外れるため、節税対策としてiDeCoを検討中です。金融機関の選び方や、過去に企業型DCから移管した個人型年金がある場合の手続きについて教えてください。今から始めるのは遅いでしょうか。

ご質問ありがとうございます。FP事務所MoneySmithの吉野と申します。現在、運用指図者として運用をされている個人型確定拠出年金の愛称をiDeCoと言います。ですので、今は掛け金拠出をされておられないようですので、掛け金拠出を行う手続きをされるだけで大丈夫です。個人事業主の場合は、月額で68000円までは所得控除の対象となります。また年金受け取り時には一時金で受け取る場合には退職所得控除の対象、年金で受け取る場合には公的年金等雑所得として控除が受けられます。iDeCoは60歳以降で使えないので、目的に合わせた制度を活用されるとよいですね。

確定拠出年金は税制優遇が大きな魅力ですが、個人の状況によって加入資格や掛金上限、最適な始め方は異なります。

今回の事例のように具体的な疑問や不安がある方は、専門家に相談して自分に合った老後資金準備を始めてみてはいかがでしょうか。

確定拠出年金で失敗しないための5つの対策

「確定拠出年金のデメリットはわかったけれど、どうすれば上手に活用できるの?」と思っている方も多いのではないでしょうか。

ここでは、確定拠出年金で後悔しないための5つの対策をご紹介します。

- 長期積立と分散投資を徹底する

- 手数料の安い商品を選ぶ

- ライフステージで商品を見直す

- 企業型DC加入者は退職・転職時の移管手続きを忘れない

- 出口戦略を考えて税負担を軽くする

これらのポイントを押さえておけば、確定拠出年金があなたの老後資金づくりの心強い味方になってくれます。

一つずつ実践していけば、きっと将来「始めてよかった」と思えるはずですよ。

1. 長期積立と分散投資を徹底する

確定拠出年金の元本割れリスクは完全にゼロにできませんが「長期・積立・分散」という投資の基本原則を徹底すれば、損失が発生する可能性を抑えられます。

毎月決まった額を買い続ける方法を「ドルコスト平均法」といいます。

価格が高いときには少ない口数を、安いときには多くの口数を自動的に購入するため、平均購入単価を抑える効果があります。

| 投資方法 | メリット | デメリット |

|---|---|---|

| 一括投資 | 上昇相場で利益が大きい | タイミングを見極めるのが難しい |

| 積立投資(ドルコスト平均法) | 購入単価を平準化できる | 上昇相場では利益が少ない |

「分散投資」とは、値動きの異なる複数の資産に分けて投資する手法のこと。

国内外の株式、債券など異なる地域や資産クラスの商品を組み合わせることで、特定の資産が値下がりしても他の資産でカバーできるため、資産全体の値動きが安定します。

確定拠出年金は60歳まで引き出せないため、長期投資に最適な制度です。時間を味方につけて、じっくり資産を育てていきましょう。

2. 手数料の安い商品を選ぶ

長期的に見ると大きな負担となる手数料は、金融機関や商品を選ぶ段階で抑えることができます。

iDeCoの場合、金融機関選びがとても重要です。

国民年金基金連合会と信託銀行に支払う手数料(月171円)はどの金融機関でも同じですが「運営管理手数料」は金融機関によって0円〜数百円程度と差があります。

SBI証券や楽天証券など運営管理手数料を無料にしているネット証券も多いため、手数料無料の金融機関を選ぶのがおすすめ。

また、投資信託を保有している間は「信託報酬」というコストもかかります。

| 信託報酬の例 | 年率 | 100万円運用時の年間コスト |

|---|---|---|

| 低コストのインデックスファンド | 0.1~0.3% | 1,000~3,000円 |

| 一般的なアクティブファンド | 1.0~2.0% | 10,000~20,000円 |

信託報酬が年0.1%違うだけで、30年間では大きな差になります。

100万円を30年間運用した場合、信託報酬0.2%なら約6万円、1.5%なら約45万円のコストになるため、商品選びの際は確認が必要です。

少しでも安い商品を選ぶことが、将来の資産を増やすコツといえるでしょう。

信託報酬が低コストのiDeCo銘柄

楽天証券を例に挙げると「楽天・プラス」シリーズなどでiDeCoに対応した低コストな商品が選べます。

これらは業界最低水準のコストを目指しており、長期の資産形成に適しています。

| 銘柄名 | 投資対象 | 信託報酬(年率) | 特徴 |

|---|---|---|---|

| 楽天・プラス・オールカントリー | 全世界株式 | 0.0561% | 日本を含む全世界の株式に分散投資 |

| 楽天・プラス・S&P500 | 米国株式 | 0.077% | 米国の主要500社に投資 |

| 楽天・プラス・NASDAQ-100 | 米国株式 | 0.198% | 米国のハイテク企業中心に投資 |

| 楽天・全米株式インデックス(楽天VTI) | 米国株式 | 0.132% | 米国市場全体に投資 |

| たわらノーロード先進国株式 | 先進国株式 | 0.09889% | 日本を除く先進国に投資 |

信託報酬が年0.2%以下の商品を選べば、30年間の運用でもコストを抑えられるでしょう。

「楽天・プラス」シリーズは、他社が信託報酬を下げたときには同じように引き下げを検討するなど、常に業界最安水準を維持しようとしています。

楽天証券のiDeCoなら運営管理手数料も無料なので、さらにコストを抑えて運用できますよ。

3. ライフステージで商品を見直す

運用商品は一度選んだら終わりではありません。年齢やライフステージの変化に合わせて、定期的に資産配分を見直す「リバランス(資産配分の再調整)」が必要です。

20代や30代の頃は運用期間が長くとれるため、株式中心の積極的な配分でもよいでしょう。

50代以降は受け取りが近づいてくるため、それまでに築いた資産を守ることを優先するのがおすすめ。元本確保型商品や債券の比率を高めて、安定的な運用に切り替えていくのが一般的です。

| 年代 | 運用方針 | 資産配分の例 |

|---|---|---|

| 20~30代 | 積極運用 | 株式80%、債券20% |

| 40代 | バランス運用 | 株式60%、債券40% |

| 50代以降 | 安定運用 | 株式30%、債券・元本確保型70% |

年に1回は運用状況を確認して、必要に応じて配分を調整していくことで、より安心して老後を迎えられるでしょう。

ターゲット・イヤー型ファンドの活用もおすすめ

自分でリバランスするのが難しいと感じる人には、目標とする年(退職予定年など)に向けて、自動で資産配分を調整してくれる「ターゲット・イヤー型」という投資信託がおすすめです。

代表的な商品には以下のようなものがあります。

- 三菱UFJ ターゲット・イヤー・ファンド(2030、2040、2050など)

- 野村マイターゲット(2035、2045、2055など)

- フィデリティ・ターゲット・デート・ファンド(各年代別)

商品名にある「2050」などの数字は、その年に退職を予定している人向け、という意味です。若いうちは株式中心で運用し、退職が近づくにつれて自動的に安定資産へ切り替わっていく仕組みです。

定期的な見直しが面倒だと感じる人は、このような商品を検討してみてください。

4. 企業型DC加入者は退職・転職時の移管手続きを忘れない

企業型DCに加入している人が会社を辞めた場合、原則として6ヶ月以内に年金資産をiDeCoや転職先の企業型DCに移す「移換手続き」が必要です。

手続きを忘れると、資産は国民年金基金連合会に「自動移換」されてしまいます。

自動移換された場合のデメリットは以下のとおり。

| 項目 | 自動移換のデメリット |

|---|---|

| 運用 | 現金化されて運用ストップ(利息ゼロ) |

| 手数料 | 管理手数料が毎月52円引かれ続ける |

| 加入期間 | カウントされない(受給開始が遅れる原因に) |

| 移換時の費用 | 自動移換時4,348円+再移換時1,100円 |

特に深刻なのは加入期間の問題です。

60歳で受け取るには通算加入期間が10年以上必要ですが、自動移換の期間はこれに含まれません。

最悪の場合、受給開始が65歳まで遅れる場合もあります。

退職・転職時にやることリスト

退職や転職が決まったら、以下の順番で手続きを進めましょう。

| 時期 | やること | 具体的な内容 |

|---|---|---|

| ①退職・転職前 | 会社の人事・総務に確認 | ・必要書類の受け取り ・加入者資格喪失の手続き |

| ②退職・転職後1ヶ月以内 | 移換先を決める | ・転職先に企業型DCがある場合は転職先のDCへ ・企業型DCがない・自営業になる場合はiDeCoへ |

| ③退職・転職後6ヶ月以内 | 移換手続きする | ・金融機関に書類を提出 ・運用商品を選び直す |

手続き自体は書類を出すだけ。早めに動けば大切な資産を守れますよ。

専門家プロファイルでは、「保険と金融」の相続総合研究所の研究員である大泉稔さんが、以下のような質問に回答しています。

企業型DCのある会社を退職し、転職先には企業型DCがありません。iDeCoへの移管が必要ですが、資産が少なく掛金も最低額しか拠出できないため、手数料を考えると移管しない方が得ではないかと悩んでいます。移管すべきでしょうか?

ご質問ご利用ありがとうございます。確定拠出年金の脱退一時金の要件を満たしていますか?もし、満たしているのでしたら、脱退一時金を受け取った方が良いかもしれません。しかし、その要件は、ケッコウ厳しいです。以下の全てを満たしている必要があります。・企業型DCおよびiDeCoの加入者でも運用指図者でもないこと・資産額が1.5万円以下であること・最後に企業型DCの資格を喪失した日が属する月の翌月から起算して6カ月を経過していないこと。もし、脱退一時金の要件を満たしていないのでしたら、移管して、個人型確定拠出年金の加入者(掛金を拠出し、運用する)か、運用指図者(掛金を拠出せず、運用のみを行う)の、いずれかを選ぶ必要があるでしょうね。

このように、退職・転職時の企業型DCの移管手続きでは、個別の状況によって判断に迷うケースも少なくありません。

もし手続きで不安な点があれば、専門家プロファイルでプロに直接相談してみてはいかがでしょうか。

5. 出口戦略を考えて税負担を軽くする

受け取り時の税制優遇を最大限に活かすには、あらかじめ「出口戦略」を考えておくことが欠かせません。

一時金で受け取る場合の「退職所得控除」は、会社の退職金を受け取る際にも使われます。

同じ年に退職金と確定拠出年金を受け取ると、控除枠を合算して計算するため税負担が重くなります。

5年以上ずらせば、それぞれの控除枠をフル活用でき、手取りが数十万円変わることも。

| 受け取り方法 | ポイント |

|---|---|

| 一時金 | 退職所得控除が使えるが、退職金と同年は避ける |

| 年金 | 公的年金等控除が使えるが、口座管理手数料がかかる |

| 併用 | 両方の控除を活用できるが、計算が複雑 |

年金受取の場合は、公的年金(国民年金・厚生年金)と合算して「公的年金等控除」が適用されます。

受け取る合計額が控除額(65歳以上なら最低110万円)の範囲内であれば税金はかかりませんが、超えた部分は課税対象となります。

60歳が近づいたら、金融機関でシミュレーションしてもらい最適な方法を見つけましょう。

確定拠出年金が向いている人・向いていない人

「自分は確定拠出年金を始めるべき?それとも他の方法がいい?」と迷っている方も多いのではないでしょうか。

ここでは、あなたが確定拠出年金に向いているかどうか、具体的な特徴を見ていきましょう。

- 確定拠出年金が向いている人の特徴

- 確定拠出年金が向いていない人の特徴

自分がどちらのタイプに当てはまるか確認すれば、始めるべきかどうか判断しやすくなります。

無理に始める必要はありません。あなたの状況に最も合った選択肢を見つけていきましょう。

確定拠出年金が向いている人の特徴

確定拠出年金のメリットを最大限に活かせるのは、老後資金を計画的に準備したい人や、年収500万円以上の会社員などです。

| タイプ | 理由 |

|---|---|

| 老後資金を計画的に準備したい人 | 60歳まで引き出せないため、確実に積み立てられる |

| 年収500万円以上の会社員 | 所得税率が20%以上なら節税効果が大きい |

| 余裕資金がある人 | 60歳まで使わなくても生活に困らない |

| 投資初心者 | 少額から始められて、長期運用でリスクを抑えられる |

| 自営業者・フリーランス | iDeCoなら掛金上限が月6.8万円と会社員より多い |

年収が高いほど節税効果は大きくなります。

たとえば、年収700万円の会社員が上限の月2.3万円積み立てれば、年間の所得税・住民税が約8.3万円も安くなります。

20年続ければ166万円もの節税効果が生まれるのです。

確定拠出年金が向いていない人の特徴

一方で、住宅購入や教育資金が必要な人、収入が不安定な人などは慎重な検討が必要です。

| タイプ | 理由 |

|---|---|

| 住宅購入や教育資金が必要な人 | 60歳まで引き出せないため資金計画に影響 |

| 収入が不安定な人 | 毎月の掛金拠出が負担になる |

| 元本割れを許容できない人 | 投資商品は値下がりリスクがある |

| 退職・転職時の手続きが苦手な人 | 各種手続きが必要 |

| 専業主婦(主夫)など | 所得控除のメリットを受けられない |

60歳まで引き出せない点が最大のネックです。

なお、転職が多い人でも確定拠出年金は転職先に持ち運べるため、老後資金を継続して積み立てられます。

ただし、6ヶ月以内の移換手続きを忘れると自動移換されてしまうため注意しましょう。

専門家プロファイルでは、投資アドバイザーの荒川雄一さんが、確定拠出年金の掛金に関する下記のような質問に回答しています。

職場の確定拠出年金に毎月5万5千円を拠出していますが、手取りが17万円ほどになり生活が苦しく貯金ができません。老後のためには続けたいですが、生活を考えると掛金を減額した方が良いのでしょうか。

こんにちは!国際フィナンシャルコンサルタントの荒川雄一です。さて、ご質問の内容を観ると、会社で選択制の「確定拠出年金」をされているものと思われます。確定拠出年金は、掛け金は税額控除、運用中も非課税、そして受取時も一括で受け取れば退職所得控除を受けられるため、非常にメリットの多い制度です。ただし、60歳になるまでは受け取ることができないため、あくまでリタイア後のための「資産形成」が目的です。従って、なるべく掛け金は増やしたいところではありますが、現役時代の生活に影響が出てしまうのでは問題です。今後のライフプランによっては、住宅の購入やお子さんの教育費なども考えておく必要があるため、まったく貯蓄ができないようであれば、所得が増えるまでは、掛け金を減らすことも考えたほうが良いでしょう。

確定拠出年金はメリットの多い制度ですが、掛金の設定を間違えると現在の生活を圧迫しかねません。

ご自身の収入やライフプランに合わせた最適な掛金額について悩んだら、専門家に相談してみるのがおすすめです。

確定拠出年金と新NISAを上手に使い分ける方法

新NISAも運用利益が非課税になる魅力的な制度ですが、確定拠出年金との最大の違いは「いつでも引き出せる」点です。

この特性を活かした使い分けで、効率的に資産形成できます。

| 制度 | おすすめの使い方 | メリット |

|---|---|---|

| 確定拠出年金 | 老後資金専用 | 所得控除で節税効果大 |

| 新NISA | 中期的な資金準備 | いつでも引き出せる |

まず確定拠出年金で老後資金のベースを作り、余裕資金を新NISAに回して住宅購入や教育費などに備えると良いでしょう。

また、年収によってもどちらを優先すべきかが変わります。

| 年収 | おすすめの配分 | 理由 |

|---|---|---|

| 300万円以下 | 新NISA中心 | 急な出費に備える必要があるため |

| 300~500万円 | 両方均等に | バランスよく資産形成 |

| 500万円以上 | 可能であれば両方を上限まで活用 | 余裕資金が多く、節税効果も大きいため |

若い世代は収入が少なく、結婚や住宅購入などのライフイベントも控えています。

まずは新NISAでいつでも使えるお金を準備し、収入が増えてから確定拠出年金の比率を高めていく。これが現実的な戦略でしょう。

40代以降で収入が安定している人は、老後までの期間が短くなってきます。節税効果の高い確定拠出年金を優先的に活用し、それでも余裕があれば新NISAも併用するのがおすすめです。

両制度を合わせれば、年間100万円以上を非課税で運用できます。10年、20年と続ければ、老後の不安から解放される資産を築けるでしょう。

Yahoo!知恵袋では、確定拠出年金の節税メリットについて、具体的な効果が分からずに悩んでいる声が見られました。

確定拠出年金について質問です。企業で導入し、掛け金月2万円の年間24万円まで出来るそうなのですが、年間24万円の節税効果はおおよそいくらくらいになるのでしょうか?私の予想では、運用益が仮に0円とした場合、年間24万円の節税効果が2万円ほどだとすると、20年やった場合は、40万円しか得をしないので、それなら違うので運用しようかと思っています。24万円と全額控除になる場合のおおよその節税効果はどのくらいになるのでしょうか?

引用:Yahoo!知恵袋

確定拠出年金の節税効果は個人の年収によって変わるため、自分一人で判断するのは難しいですよね。ご自身の状況に合わせた最適な資産形成の方法について、専門家プロファイルでお金のプロに相談してみてはいかがでしょうか。

確定拠出年金に関するよくある質問

最後に、確定拠出年金に関するよくある質問にお答えします。疑問をお持ちの方は参考にしてください。

企業型DCが選択制の場合、加入しないと会社の掛金分(平均月8,000円)を給与として受け取れます。

全員加入型の場合は原則として加入しなければいけません。

会社が定めた加入資格(勤続年数や職種など)を満たす従業員全員が自動的に加入する制度で、個人の意思で加入・非加入を選択できない。掛金は事業主掛金、選択制掛金、マッチング拠出など会社の規定による。

企業型DCに加入すると、税制優遇を受けながら老後資金を積み立てられますが、運用次第では元本割れするリスクもあります。

選択制DCの場合、加入すると社会保険料が下がりますが、その分将来の厚生年金額も減る点に注意が必要です。

メリット・デメリットを理解した上で、加入を検討しましょう。

自分で掛金を出す場合は手取りが減ります。

ただし、税金が安くなるため、掛金全額分が減るわけではありません。

年収500万円の人が月2万円積み立てる場合の内訳を見てみましょう。

| 項目 | 金額 |

|---|---|

| 積み立てるお金 | 20,000円 |

| 実際に手取りが減る額 | 約15,500~16,000円 |

| 税金が安くなる分 | 約4,000~4,500円 |

つまり、約16,000円の負担で20,000円分の老後資金を作れるということ。実質的に4,000円程度お得になります。

※企業型DCの通常型では会社が掛金を負担するため手取りは変わりません。

※選択制DCやマッチング拠出を利用する場合は手取りが減ります。

年金資産は100%守られます。

確定拠出年金(企業型DC)の資産は信託銀行で会社とは別に管理されているため、会社や金融機関が倒産しても影響を受けません。

法律で保護されているので安心してください。

積み立てた資産は全額、遺族が受け取れます。

死亡一時金として支払われ「500万円×法定相続人の数」まで相続税がかかりません。

3人家族なら1,500万円まで非課税であり、相続税対策としても有効です。受け取り人はあらかじめ指定できます。

まとめ

本記事では、確定拠出年金がデメリットしかないといわれる理由と後悔しないための対策について解説しました。

確定拠出年金には、60歳まで引き出せない、元本割れの可能性があるなどのデメリットがありますが、これらは長期・分散投資などで対策が可能です。

掛金の全額所得控除など強力な税制メリットを理解し、ご自身の状況に合わせて活用することが重要です。

確定拠出年金の悩みは、幅広い分野の専門家が回答する無料Q&Aが充実した専門家プロファイルを活用すれば、あなたの状況に合わせたアドバイスを得られます。

ぜひ気になることを質問してみてください。