新NISAはデメリットしかない?元本割れリスクと失敗を防ぐ賢い運用方法を解説

新NISAに興味があるものの、元本割れのリスクや失敗談を耳にして、一歩踏み出せずにいませんか。「デメリットしかない」という言葉が、あなたの投資への不安を大きくしているのかもしれません。

そこで本記事では、新NISAが「デメリットしかない」といわれる理由や元本割れのリスクを減らす対策、年代別の賢い活用戦略も併せて解説します。

この記事を読み終えるころには、新NISAのリスクを正しく理解し、自身の状況に合った投資について判断できるようになっているはずです。

将来のために賢い資産形成を始めたい方は、ぜひ最後までお読みください。

まずは新NISAの基本を理解|旧NISAとの違いを解説

2024年1日1日からスタートした新NISAは、旧制度で使いにくかった点を解消し、より多くの人が資産形成に取り組めるよう生まれ変わりました。

ここでは、旧NISAからの変更点や、新NISAの概要をわかりやすく解説します。

- 旧NISAからの主な改正点

- 新NISA投資枠の対象商品と年次上限

- 旧NISAから新NISAへのロールオーバーは不可能

旧NISAからの主な改正点

新NISAは、より自由で長期的な資産形成に取り組める制度に進化しました。旧NISAでネックだった期間の制約がなくなり、自分のペースで非課税投資を続けられるようになっています。

特に大きな変更点は以下の5つです。

| 変更点 | 新NISA | 旧NISA |

|---|---|---|

| 制度の期間 | 恒久化(いつでも利用可能) | 期間限定(〜2023年まで) |

| 非課税保有期間 | 無期限 | 最長20年(つみたてNISA) |

| 年間投資枠 | 最大360万円 (つみたて120万+成長240万) | 一般NISA:最大120万円 積立NISA:最大40万円 ※年毎の選択性のため、同じ年に両方の枠を同時利用できない |

| 生涯非課税限度額 | 1,800万円 | なし |

| 投資枠の再利用 | 可能(売却枠が翌年以降に復活) | 不可 |

新NISAでは投資枠が翌年以降に復活する仕組みになったため、必要に応じて資産を売却しても、その枠を使って翌年に投資できるようになりました。

この変更により、ライフイベントに合わせて柔軟に資産を売却し、新たな投資枠を使っていくというサイクルが可能になったのです。

なお、この制度を使えるのは日本に住む18歳以上の個人の方で(法人は対象外)、利用するには証券会社や銀行で口座開設の手続きをする必要があります。

口座は1人1つに限られ、複数の金融機関で同時に持つことはできません。

新NISA投資枠の対象商品と年次上限

新NISAには「つみたて投資枠」と「成長投資枠」という2つの非課税投資枠があり、それぞれの特徴を理解した使い分けが大切です。

以下の表で2つの枠の違いを掴みましょう。

| つみたて投資枠 | 成長投資枠 | |

|---|---|---|

| 年間投資上限額 | 120万円 | 240万円 |

| 対象商品 | 長期の積立・分散投資に適した一定の投資信託(金融庁の基準を満たしたもの) | 上場株式、投資信託、ETF、REITなど(一部除外あり) |

| 特徴 | ・コツコツ積立向き ・国が厳選した商品で始めやすい | ・幅広い商品を選べる ・個別株などにも挑戦できる |

| こんな人におすすめ | ・投資が初めての方 ・毎月コツコツ安定的に資産形成をしたい方 | ・ある程度投資に慣れている方 ・積極的にリターンを狙いたい方 |

「つみたて投資枠」の対象商品は、手数料が低く抑えられ、長期でコツコツ資産を育てるのに向いた投資信託が厳選されています。

一方「成長投資枠」では個別の上場株式やREIT(不動産投資信託)など、より幅広い商品に投資できるのが魅力です。

この2つの枠は併用でき、合計で年間最大360万円まで投資が可能です。ただし、その年に利用できる金融機関は一つだけなので注意してください。

投資初心者はつみたて投資枠から始めるのがおすすめ

もしあなたが投資初心者なら、まずは国の示す「長期・積立・分散」の方針に沿って、リスクを抑えやすい「つみたて投資枠」から始めるのがおすすめです。

投資に慣れてきたら余裕資金で「成長投資枠」を活用し、個別株などに挑戦してみる、というステップが最適でしょう。

旧NISAから新NISAへのロールオーバーは不可能

旧NISAの資産を、新NISAの口座へ移管(ロールオーバー)することはできません。

2023年までに旧NISA(一般NISA・つみたてNISA)で購入した商品は、新NISAの生涯非課税枠(1,800万円)とは完全に別枠で管理されます。

購入した時点の非課税期間(一般NISAなら最長5年、つみたてNISAなら最長20年)が満了するまで、そのまま非課税で保有し続けられます。

つまり、旧NISAの非課税メリットを最後まで受け取りながら、2024年からは新しい新NISAの枠を使って投資を始められるということ。旧NISAと新NISAは、それぞれ独立した制度だと整理しておきましょう。

新NISAが「デメリットしかない」といわれる5つの理由

新NISAには生涯にわたる非課税という大きなメリットがありますが、その裏側には注意すべき点がいくつか存在します。

- 短期売買に向いていない

- 損益通算と繰越控除ができない

- 元本が保証されていない

- 満額投資が家計を圧迫しかねない

- 投資判断の責任を自分で負う必要がある

なぜ「デメリットしかない」という声が上がるのか、その理由を一つひとつ見ていきましょう。

1. 短期売買に向いていない

新NISAは長期的な資産形成を促す制度のため、デイトレードのような短期売買で利益を出すことには向いていません。

年間の投資枠には上限があり、一度売却してもその枠が復活するのは翌年以降。そのため、短期売買を繰り返すと、あっという間にその年の非課税枠を使い切ってしまいます。

たとえば、成長投資枠の240万円を元手に1回につき30万円購入すると、年間で8回しか売買ができません。

1万円ずつであれば理論上240回の買い注文が可能なものの、少額で売買を繰り返しても得られる利益はごくわずかでしょう。逆に損失が発生するリスクが高くなるケースも考えられます。

あくまで、新NISAは長期的な投資目的に利用する制度だと理解しておきましょう。

2. 損益通算と繰越控除ができない

新NISA口座の税制上の制約も、デメリットとして挙げられます。

通常の課税口座であれば、ある株式投資で出た損失を他の投資で得た利益と相殺して税負担を軽くする「損益通算」が可能ですが、NISA口座の損失は、他の口座の利益と合算できません。

また、その年の損失を最大3年間繰り越して将来の利益と相殺できる「繰越控除」という仕組みも同様に対象外です。

利益が出れば非課税という大きなメリットがある一方で、損失が出た場合の税制上のセーフティーネットがない点は、デメリットといえるでしょう。

【補足】新NISAの損益通算ができない仕組み理解しよう

「損益通算ができない」という仕組みは、具体的な数字で見てみると、その違いがよくわかります。たとえば、2つの口座で年間50万円ずつの利益と損失が出たとしましょう。

| 口座の種類 | 売却損益 |

|---|---|

| 課税口座A | +50万円(利益) |

| 新NISA口座B | -50万円(損失) |

2つの課税口座だけの場合、課税口座Aの利益(+50万円)と、別の課税口座の損失(-50万円)を合算できます。50万円-50万円 = 0円となり、課税対象額はゼロ。もちろん税金もかかりません。

一方、新NISA口座Bの損失は相殺に使えません。そのため、課税口座Aの利益50万円がそのまま課税対象となり、約20%にあたる約10万円の税金が発生してしまうのです。

最終的な利益は同じゼロなのに、税金だけが引かれてしまう。これが「損益通算できない」ことのデメリットです。

短期的な売買や値動きの激しい商品に投資した場合、損失を節税に活かせない点がリスクになる、と覚えておくとよいでしょう。

3. 元本が保証されていない

新NISAはあくまで投資であり、銀行預金とは根本的に性質が異なります。つまり、元本割れのリスクがあるのです。

運用した結果、資産価値が購入した金額を下回ること。

購入した株式や投資信託などの金融商品は、経済の状況によって日々価格が変動します。特に、短い期間で売却しようとすると、元本割れの可能性は高まります。

たとえば、世界的な経済危機で市場が暴落したときや、急な出費でお金が必要になったときなどは、投資した額を下回る価格で売却せざるを得ないかもしれません。

ただし、新NISAを利用するうえで、暴落したタイミングで焦って売却するのは得策ではない場合があります。「つみたて投資枠でリスクを分散する」の項目で解説する「ドルコスト平均法」で投資すれば価格変動リスクを抑えられるため、参考にしてください。

4. 満額投資が家計を圧迫しかねない

新NISAの年間最大360万円という非課税枠は魅力的ですが、「非課税枠を使い切らなきゃ損」と焦るあまり生活に必要な資金まで投資に回してしまうのは本末転倒です。

あくまで日々の生活に影響のない「余剰資金」で投資するのが原則。

急な病気や失業に備えるための生活防衛資金が手薄な状態で投資を始めてしまうと、予期せぬ出費があった際に対応できません。

結果として、含み損を抱えた大切な資産を、最悪のタイミングで売却することにもなりかねないのです。

いわゆる「NISA貧乏」に陥らないためにも、無理のない投資額の設定が重要です。

5. 投資判断の責任を自分で負う必要がある

新NISAでは、すべての投資について自分自身で判断しなければなりません。

どの金融商品を、いつ、いくら購入し、そしていつ売却するのか。これらの判断の結果、たとえ大きな損失が出たとしても、その責任はすべて自分自身にあります。

非課税枠が拡大したことで選べる商品の幅も広がり、判断はより複雑になったといえるでしょう。金融に関する知識が十分でないまま始めてしまうと、思わぬ失敗につながることもあるでしょう。

制度を正しく理解し、自己責任で判断する覚悟が必要です。

専門家プロファイルでは、森本FP事務所の代表でファイナンシャルプランナーの森本 直人さんが、これから資産運用を始める方の、以下のような質問に回答しています。

【質問(要約)】

36歳既婚、資産運用は未経験です。貯蓄1,000万円のうち500万円を元手に、月10万円ほどで投資を始めたいです。夫婦での将来のため、リスクを抑えつつ始められるおすすめの運用方法を教えてください。

【回答】

はじめまして。ファイナンシャルプランナーの森本直人です。

資産運用の件、現状、約15-20万/月を預金等に回せているようなので、個人的には、「ドルコスト平均法」が適しているように思います。

「ドルコスト平均法」とは、定時定額投資とも言いますが、例えば、毎月10日に10万円ずつなどルールを決めて、継続的に投資する方法をいいます。

この方法のメリットは、相対的に価格が低い時に、口数を多く買い付け、相対的に価格が高い時に、口数を少なく買い付けるため、ある程度まで価格変動リスクを抑えられることです。

タイミングを計らないので、すぐに大きく殖やせませんが、長期計画のもと、上昇機会を根気よく待てる人であれば、有効で安心な投資方法になりえます。

(中略)

具体的な投資額、銘柄選択は、将来の必要資金やリスク許容度(心理面を含む)に応じて、決定されると良いと思います。

例えば、老後生活資金として、61歳時に3000万円を必要とする場合に、運用を全く考えなければ、月10万円×25年が必要ですが、仮に、年3%で複利運用したのと同じ成果を得られるとするなら、月額は約6.8万円で済みます。年5%なら、約5.1万円です。*税金、手数料は考慮せず

その分、人生の可能性を広げられるというわけです。

(後略)

新NISAで元本割れのリスクを減らすには、長期・積立・分散投資が基本です。しかし、自分たちの収入やライフプランに合った具体的な投資額や方法がわからない方も多いでしょう。そんな時は専門家に相談してみるのがおすすめです。

新NISAの元本割れリスクを減らす4つの対策法

ここからは、新NISAの元本割れリスクを減らすための具体的な対策法を解説します。

- 長期投資でリスクを統計的に軽減する

- 生活資金と投資資金を分ける

- つみたて投資枠でリスクを分散する

- 暴落に備えて心理的にも準備しておく

これらの方法を実践すれば、リスクを過度におそれる必要はなくなるはずです。

1. 長期投資でリスクを統計的に軽減する

元本割れのリスクは、投資期間が長くなるほど統計的に減少することがわかっています。

金融庁が実施したシミュレーションによると、1989年以降、国内外の株式や債券に積立・分散投資した場合、保有期間が5年だと元本割れする可能性があるのに対し、保有期間を20年まで延ばすと、元本割れするケースがありませんでした。

これは短期的な価格のブレが、長い時間をかけることで平均化されていくためです。目先の値動きに一喜一憂せず、長期的な視点でどっしりと構えることがリスクを抑えるうえで効果的です。

2. 生活資金と投資資金を分ける

投資で失敗しないための鉄則は、家計の土台をしっかりと固めてから始めることです。

まず、給与の3〜6ヶ月分を目安に「生活防衛資金」を現金で確保しましょう。この資金があれば、市場が暴落した際に、生活のために投資資産を売却するという最悪の事態を避けられる可能性が高まります。

お金を用途別に「生活資金」「生活防衛資金」「余剰資金(投資資金)」と明確に分け、余剰資金の範囲内で投資することが大切です。

3. つみたて投資枠でリスクを分散する

つみたて投資枠を上手に活用することも、有効なリスク対策です。

たとえば、全世界の株式に連動するインデックスファンドのような、幅広い資産に分散された商品を選ぶことで、特定の国や地域の経済が悪化しても、資産全体が大きく目減りするリスクを和らげられます。

また、毎月1万円ずつなど、決まった額を定期的に買い続ける「ドルコスト平均法」もリスク分散に繋がります。

価格が高いときには少なく、安いときには多く買うことになるため、結果として平均購入単価を抑える効果が期待できるのです。

4. 暴落に備えて心理的にも準備しておく

投資を長く続けていれば、市場の暴落は避けては通れない道です。

大切なのは、パニックに陥って感情的な行動を取らないこと。暴落は「資産を安く買い増せるチャンス」と捉えるくらい、冷静に対応する心構えを持ちましょう。

そのために、あらかじめ「暴落したらどうするか」という自分なりのルールを決めておくことをおすすめします。

たとえば「何もせず嵐が過ぎ去るのを待つ」「むしろ積極的に買い増す」といった選択肢が考えられます。

また、投資の成果を確認する頻度を月1回程度に減らすのもよいでしょう。日々の値動きから距離を置くことで、長期的な視点を保ちやすくなりますよ。

専門家プロファイルでは、上津原マネークリニックのお客様相談室長で、ファイナンシャルプランナーの上津原 章さんが、以下のような具体的な投資戦略に関する質問に回答しています。

【質問(要約)】

現在利益が出ている手数料高めの投資信託を解約し、新NISA口座で月5万円の積立に一本化すべきか悩んでいます。解約した場合の資金の投じ方や、バランス型ファンド1本での運用のリスクについてもアドバイスが欲しいです。

【回答】

こんにちは。利益が出ている投資信託の扱い、今のような時期だと悩むところですね。

現在の投資信託はどのようなものでしょうか。過去の運用は、どのような時に値下がりして、どのような時に値上がりしたのでしょうか。

これから購入されるものは、過去の運用実績がありますか。もしあれば、現在お持ちのものと比較されるとよいでしょう。新しい投資信託であれば、似たような運用をするものと比べてみます。

ネズミを捕る猫がよい猫であるように、手数料が高くても、運用成績の良いものはよい投資信託だと思われます。

運用成績に満足されているのであれば、現在投資をされているものは、そのまま継続するのがよいと思われます。運用を継続していれば、好調な時にさらに利益を上乗せできるからです。いったん売ってしまうと、利益の一部が税金で持って行かれます。

いったん売却してNISA口座で投資信託を買って非課税で運用するメリットと、今の投資信託を運用することによる運用益のメリットとを、どちらが得かといわれると、現在の投資信託の内容やあゆくみさんの運用に対する考え方(リスクをとこまで受け入れられるかなど)がわからないので、答えに悩みます。

NISA口座に入れている間は、どれだけ損失を出してもNISA口座以外の投資信託の利益と相殺することはできません。

新しい投資信託で運用するとして、一度に投資するか、徐々に投資するかですが、損失を出したくないということが重要であれば、徐々に積み立て投資をするのがよいでしょう。

投資信託の選び方についてですが、どれだけ上手に投資先や銘柄を分散をさせても、リーマンショックや東日本大震災といった大きなハプニングがあると、運用しているお金は大きく目減りします。長く運用するにあたっては、値動きの面でお気持ちに合っているかどうかが大事だと思われます。結果的に1本になっても、それはそれでよいのではないでしょうか。

引用:専門家プロファイル|利益の出ている投信とこれからの投信

新NISAで後悔しないためには、低コストのインデックスファンドを選ぶといった基本戦略が有効です。しかし、すでに利益が出ている商品をどう扱うかなど、個別の状況に応じた判断は難しいもの。

最適な活用戦略に迷ったら、専門家に相談して多角的な視点からアドバイスをもらうとよいでしょう。

新NISAで後悔しないための4つの活用戦略

新NISAのメリットを最大限に引き出すためには、戦略的な視点が欠かせません。

ここでは、新NISAで後悔しないための賢い活用戦略を4つご紹介します。

- 投資初心者が陥りがちな典型的な失敗パターンを学ぶ

- 商品選びの軸として、低コストのインデックス投資信託を検討する

- 自身の年代やライフプランに合わせた資産配分を考える

- 家計の安定を最優先し、無理のないタイミングと金額で始める

これらの戦略を実践し、着実な資産形成を目指しましょう。

1.投資初心者が陥りがちな典型的な失敗パターンを学ぶ

投資初心者の失敗には、以下のような典型的なパターンがあります。

| 失敗パターン | 具体的な内容 |

|---|---|

| 短期的な価格変動での売買 | 狼狽売りなど、目先の値動きに一喜一憂してしまい、長期的な利益を逃してしまう。 |

| ずさんな資金管理 | 生活費に手を出す、無理な積立額を設定するなど、計画性のない投資を行ってしまう。 |

| ハイリスク商品への集中投資 | 大きなリターンを狙うあまり、一つの金融商品に資金を集中させ、許容範囲を超える損失リスクを負う。 |

これらの失敗を避けるには、これまでも解説してきた「長期・積立・分散」という投資の基本原則を忠実に守ることが重要です。

2. 商品選びの軸として、低コストのインデックス投資信託を検討する

新NISAでどの商品を選べばいいか迷ったら、まずは「インデックス投資信託」を軸に考えてみましょう。日経平均株価や米国のS&P500といった、市場全体の動きを示す指数(インデックス)に連動する成果を目指す投資信託です。

投資信託には大きくわけて「インデックス型」と「アクティブ型」があり、運用コストや特徴が以下のように異なります。

| 投資信託の種類 | 運用コスト | 特徴 |

|---|---|---|

| インデックス型 | 総じて低い | 運用方針がわかりやすく、市場全体に低コストで投資できる |

| アクティブ型 | インデックス型に比べて高い | ファンドマネージャーが市場平均を超えるリターンを目指すが、手数料は高め |

インデックスファンドは、運用にかかるコスト(信託報酬)が低い傾向にあるのが大きな魅力。長期運用では、このわずかなコストの差が将来の受け取り額に大きく影響します。

まずは、信託報酬が年率0.2%以下の低コストな商品の中から、全世界株式や先進国株式といった、幅広く分散された人気のインデックスファンドを選ぶとよいでしょう。

各証券会社が提供するサイトの人気ランキングを検索して参考にするのも一つの手ですが、サイトの情報をうのみにせず、自分の投資スタイルに合っているかを判断したうえで投資商品を選びましょう。

3. 自身の年代やライフプランに合わせた資産配分を考える

効果的な投資戦略は、年代やライフステージによって変化します。以下の表を参考に投資計画を立てるとよいでしょう。

| 年代 | 投資戦略のポイント |

|---|---|

| 20代~30代 | 株式を中心に、積極的なリスクを取りリターンを追求 |

| 40代 | ライフイベント支出と老後資金のバランスを考え、安定性を意識した資産配分への見直しを検討 |

| 50代以降 | 「増やす」から「守る」運用へ転換し、債券比率を高めるなど資産の安定性を優先 |

もちろん、これらはあくまで一般的なモデルであり、重要なのは自身の状況に合わせた投資計画を立てることです。住宅ローンの返済計画や将来の相続なども踏まえ、定期的に資産配分を見直すとよいでしょう。

4. 家計の安定を最優先し、無理のないタイミングと金額で始める

新NISAを始めるのに最適なタイミング、それは「あなたの家計の準備が整ったとき」です。

繰り返しになりますが、生活費の6ヶ月分程度の生活防衛資金を確保することが最優先です。投資額は、何があっても生活を続けられる無理のない範囲で設定しましょう。

積立投資は、早く始めるほど雪だるま式に資産が増える「複利」の効果を活かせるため、焦る必要はありません。

収入が増えたり、子育てが一段落したりと、ライフステージの変化に応じて投資額を見直す柔軟性も大切です。

【投資手法別】新NISAの資産形成シミュレーション2選

ここでは、あくまで仮定の利回りですが、新NISAを活用した資産形成のシミュレーションを紹介します。

- 15年間で生涯非課税枠の1,800万円を投資した場合

- 毎月3万円の積み立てたてで目標額に到達する期間

具体的な数字を見ることで、新NISAによる資産形成のイメージがより明確になるかもしれません。将来のイメージを掴む参考にしてください。

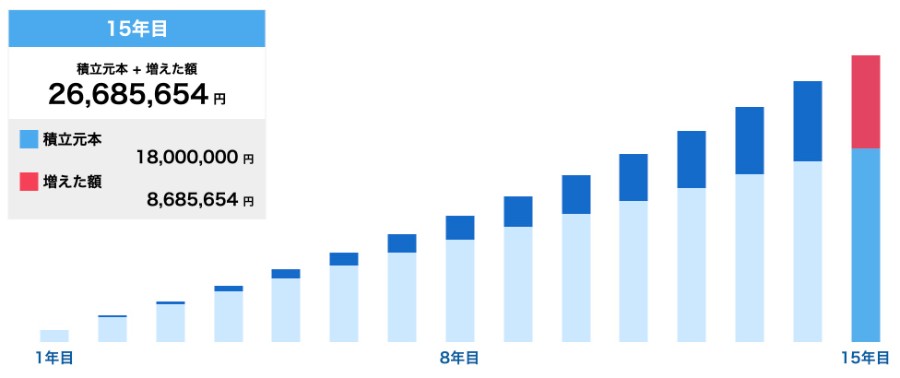

1. 15年間で生涯非課税枠の1,800万円を投資した場合

生涯非課税枠1,800万円の投資金額を15年で使い切る、月々10万円の積立投資をシミュレーションしてみましょう。

想定する利回り(年率)によって、5年後の評価額は以下のように変わります。

| 想定年率 | 5年後の評価額(概算) | 元本 | 運用益(概算) |

|---|---|---|---|

| 0% | 約1,800万円 | 1,800万円 | 0万円 |

| 3% | 約2,270万円 | 1,800万円 | 約470万円 |

| 5% | 約2,670万円 | 1,800万円 | 約870万円 |

年率5%で運用できれば非課税になる利益は約870万円。その効果の大きさがわかります。

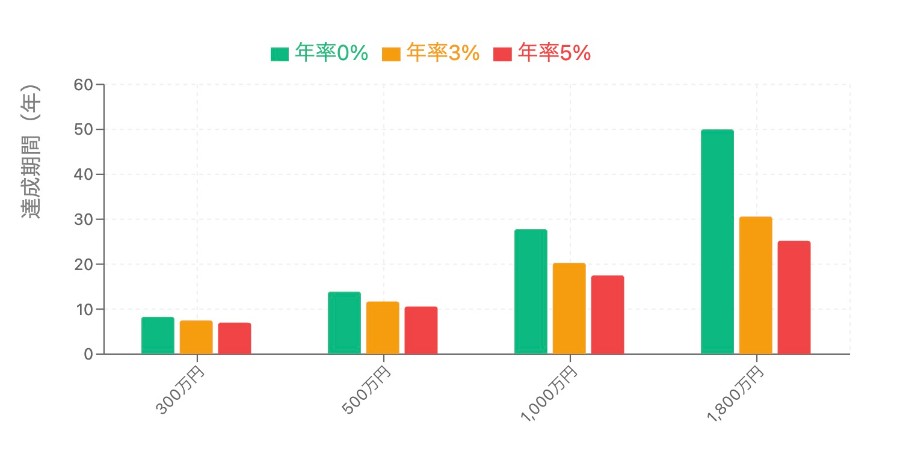

2. 毎月3万円の積立で目標額に到達する期間

次に、毎月3万円を地道に積み立てた場合に、目標額へ到達するまでの期間を見てみましょう。

| 目標額 | 年率0%の場合 | 年率3%の場合 | 年率5%の場合 |

|---|---|---|---|

| 300万円 | 約8年4ヶ月 | 約7年6ヶ月 | 約7年1ヶ月 |

| 500万円 | 約13年11ヶ月 | 約11年8ヶ月 | 約10年8ヶ月 |

| 1,000万円 | 約27年10ヶ月 | 約20年4ヶ月 | 約17年7ヶ月 |

| 1,800万円 | 約50年0ヶ月 | 約30年9ヶ月 | 約25年5ヶ月 |

利回りの力が、目標達成までの期間を大幅に短縮させることがわかります。とくに1,000万円を超えるような長期的な目標では、時間を味方につけることが重要です。

専門家プロファイルでは、ファイナンシャルプランナーの吉野 充巨さんが、以下のような具体的な投資プランに関する質問に回答しています。

【質問(要約)】

初期投資100万円、毎月5万円の積立で、10年で1,000万円、30年で6,000万円を目標にしています。SBI証券のNISA口座で外国株式インデックスなどを活用したポートフォリオを考えましたが、リターンに対するリスクが適正か専門家の意見が知りたいです。

【回答】

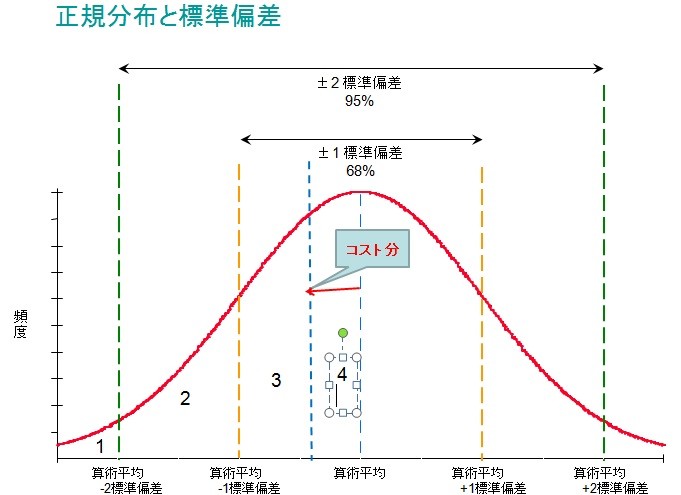

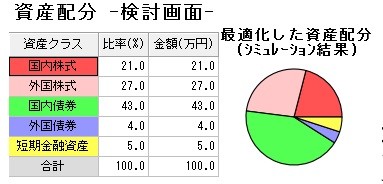

ご質問にお答えします。オフィスマイエフ・ピーの吉野充巨です。私のシミュレーションに間違いが無ければ、初期投資額100万円、毎月5万円の積み立ての場合、運用利率は6%で、10年で10,013,366円、30年の場合、6.35%で60,409,302円になります。いずれもコスト抜きですので、コストを0.5%で押さえれば、6.5%程度の運用利率で済みます。ただし、私が使用しているデータでは、資産配分が国内株式、38%、外国株式49%、その他13%という、株式が極めて多いアセット・アロケーションになりました。この場合のリスクは13.8%になり、単年度の運用の68%が-7.3%~20.3%の間に入り、最悪ケースとされる95.44%の範囲では-21.1%の損失が出るとされています。なお、標準偏差2の割合に入る事態は5年に1度程度の発生ですから、10年を単位として1回程度は発生するとお考えになられるとよろしいかと考えます。

外国債券での運用の場合、小生の持つデータでは46年間でリターンは3.7%(円ベース)です、直近15年でもリターンは4.9%(円ベース)です。

このように使用するデータによってかなりの差が出ます。やすし様の出されたリスク・リターンでも標準偏差2の最悪ケースでは-16.9%の損失の可能性があることお考えください。

なお、税金まで考えた場合には、運用期間内は税金がかからない確定拠出年金を上限額まで運用し、残りをNISA等で運用されることをお勧めします。また、資産配分に則って各資産をインデックスファンドで運用されるのであれば、コストの安いものをお選びになられるようお勧めします。長期投資では、コスト管理と節税がキーポイントになります。以上参考になれば幸いです。

新NISAでの資産形成は、シミュレーションで将来像を掴むことも大切ですが、個別の投資プランに潜むリスクを専門家の視点から確認することも重要です。より具体的なアドバイスが欲しい方は、専門家プロファイルで相談してみてはいかがでしょうか。

新NISAはいつ売却する?目的別の出口戦略3つ

投資は「いつ始めるか」だけでなく「いつ売るか」という出口戦略も同じくらい重要です。

ここでは、新NISAで築いた資産の出口戦略を、目的別に3つのパターンで解説します。

- 老後資金として毎年一定額を取り崩す

- 教育資金など特定の時期に一括で売却する

- 資産の目標額に到達したら売却する

1. 老後資金として毎年一定額を取り崩す

老後資金として活用する場合、毎年必要な分だけを計画的に取り崩していく方法が考えられます。

たとえば「毎年100万円ずつ売却して、公的年金の不足分を補う」といった使い方です。

もちろん、売却益は非課税なので税金を気にする必要はありません。また、売却した分の非課税枠は翌年に復活するため、資金に余裕があれば再投資もできます。

資産を長持ちさせながら活用できる、賢い方法の一つです。

2. 教育資金など特定の時期に一括で売却する

子どもの大学進学やマイホームの頭金など、特定の時期にまとまった資金が必要になる場合もあるでしょう。その際は、必要なタイミングで必要な額を一括して売却します。

ただし、注意したいのは、売りたい時期に市場が暴落している可能性もゼロではないこと。目標時期が近づいてきたら、数年に分けて少しずつ現金化しておくなど、価格変動リスクへの備えも大切です。

3. 資産の目標額に到達したら売却する

あらかじめ資産の目標額を設定しておくのも、有効な出口戦略です。「資産が3,000万円になったら、一度すべて売却して利益を確定させる」というように、自分なりのゴールを決めることをおすすめします。

この方法なら、市場の高騰や暴落といった雰囲気に流されることなく、冷静に売却タイミングを判断できます。

売却後は、より安定的な資産に振り分けたり一部を自己投資に使ったりと、次の計画を立てましょう。

新NISAに関するよくある質問

最後に、新NISAに関して多くの方が抱く疑問について回答します。疑問をお持ちの方は参考にしてください。

新NISAをやらないほうがいいといわれるのは、元本割れのリスクがあることや損失が出ても税制上の救済措置(損益通算・繰越控除)がない点が主な理由です。また、制度が長期投資を前提としているため、短期売買で利益を出したい方には不向きといえます。

投資は自己責任であり、余剰資金がない方が無理に始めると家計を圧迫する危険もあります。

投資初心者がやりがちな失敗は、短期的な価格変動に慌てて売却してしまうことです。その他、生活資金まで投資に回してしまう資金管理のミスや、一つのハイリスク商品に集中投資して大きな損失を出すケースも少なくありません。

「長期・積立・分散」の基本を守ることが、投資における失敗を避ける近道です。

新NISAでは投資できる商品に制約があり、つみたて投資枠と成長投資枠で異なります。「つみたて投資枠」では、金融庁が定めた基準を満たす、長期の積立・分散投資に適した投資信託やETF(上場投資信託)のみが対象です。

一方「成長投資枠」では、上場株式や投資信託など比較的幅広い商品に投資できますが、整理・監理銘柄や、ハイリスクなデリバティブ取引(先物・オプション等)を組み込んだ商品などは対象外となる制限があります。

新NISAの仕組みはシンプルで「非課税の口座内で金融商品を買うと、運用益に税金がかからない」というものです。

ただし、数ある商品の中から何を選ぶか、どのタイミングで売買するかは、自身で判断する必要があります。

まずは少額から始め、投資に関する本を読んだり、動画で学んだりしながら、少しずつ慣れていくのがよいでしょう。

新NISAとiDeCoの最も大きな違いは、お金の引き出しやすさと税金の優遇範囲です。

iDeCoは老後の資産形成を目的とした私的年金制度のため、掛金が全額所得控除になり所得税・住民税が軽減される大きなメリットがあります。ただし、原則60歳まで資金を引き出せません。

一方、新NISAはいつでも自由に資金を引き出せるため、教育資金や住宅購入など、老後以外のライフイベントにも柔軟に対応できます。運用で得た利益が非課税になる点は共通ですが、iDeCoのような掛金の所得控除はありません。

節税制度を活用しつつ老後資金を確実に貯めたいならiDeCo、柔軟性を重視するなら新NISAと、自身の目的に合わせて使い分けることが大切です。

まとめ

本記事では「新NISAはデメリットしかない」という言葉の真偽を、さまざまな角度から解説しました。

新NISAには、損益通算ができないといった税制上の注意点や、元本割れのリスクが存在します。しかし、それらは「長期・積立・分散」という投資の基本を守ることで、ある程度コントロールできるものです。

制度の特性を正しく理解し、ライフプランに合わせた無理のない活用を心がけること。それが、新NISAを上手に活かすコツです。

もし、この記事を読んでも「自分の場合はどうすればいいの?」といった個別の疑問や不安が残るかもしれません。

そのような場合は、お金の専門家に相談するのも一つの手です。幅広い分野の専門家が質問に回答する無料Q&Aサービス専門家プロファイルを活用すれば、あなたの状況に合わせた具体的なアドバイスを得られるでしょう。

気になることがあれば質問してみてはいかがでしょうか。